NPV vs IRR | திட்ட மதிப்பீட்டிற்கு எந்த அணுகுமுறை சிறந்தது?

NPV மற்றும் IRR க்கு இடையிலான வேறுபாடு

தி நிகர தற்போதைய மதிப்பு (NPV) முறை எதிர்கால பணப்புழக்கங்களின் டாலர் மதிப்பைக் கணக்கிடுகிறது, இது குறிப்பிட்ட காலகட்டத்தில் வெவ்வேறு காரணிகளை கணக்கில் எடுத்துக்கொள்வதன் மூலம் திட்டம் உருவாக்கும். உள் வருவாய் விகிதம் (ஐஆர்ஆர்) திட்டத்தால் உருவாக்கப்படும் என்று எதிர்பார்க்கப்படும் வருவாய் சதவீத வீதத்தைக் குறிக்கிறது.

முதலீட்டு முடிவை எடுக்க திட்டமிட்டுள்ளீர்களா? அதன் லாபத்தை எவ்வாறு அறிந்து கொள்வது என்பது பற்றி குழப்பமா? சரி, இரண்டு மிக முக்கியமான அணுகுமுறைகள் பயன்படுத்தப்படுகின்றன, அவை நிகர தற்போதைய மதிப்பு மற்றும் உள்நாட்டு வருவாய் விகிதம்.

ஒரு பகுப்பாய்வு செய்ய உங்கள் அமைப்பு உங்களிடம் கேட்டுள்ளது என்று வைத்துக் கொள்வோம் - புதிய திட்டம் பயனளிக்குமா?

இந்த சூழ்நிலையில், நீங்கள் முதலில் திட்ட செலவை ஆராய்ந்து அதன் பண வரவுகள் மற்றும் வெளிப்பாடுகளை மதிப்பீடு செய்ய முயற்சிப்பீர்கள் (இலவச பணப்புழக்கங்கள்). அடுத்து, திட்டத்தின் செலவு எத்தனை ஆண்டுகளில் வசூலிக்கப்படும் என்பதையும், எந்த காலத்திற்குள் அந்த திட்டம் நன்மைகளை வழங்கத் தொடங்கும் என்பதையும் நீங்கள் சரிபார்க்கிறீர்கள். திட்டத்தின் இலாபத்தை அல்லது நீண்ட கால முதலீட்டு திட்டங்களை அளவிடுவதற்கு, திட்டத்தின் இலாபத்தை அறிய பல நிறுவனங்கள் மற்றும் தனிநபர்கள் பயன்படுத்தும் மூலதன பட்ஜெட் கருவிகள் உள்ளன.

பயன்படுத்தப்படும் மிகவும் பொதுவான கருவிகள் NPV & IRR ஆகும். இரண்டு கருவிகளும் முதலீடுகளின் இலாபத்தை மதிப்பிடுவதற்கு முக்கியமாகப் பயன்படுத்தப்படுகின்றன, மேலும் அவை இரண்டும் அவற்றின் சொந்த நன்மை தீமைகளைக் கொண்டுள்ளன. ஆனால் முதன்மை கேள்வி என்னவென்றால் - எந்த கருவி சிறந்தது? NPV ஒரு சிறந்த அளவிடக்கூடிய கருவியாகும், மற்ற மாநிலங்கள் IRR என்பதை நீங்கள் படித்திருக்க வேண்டிய விவாதம் நிறைய உள்ளது. இந்த கட்டுரையில், இரண்டிற்கும் இடையிலான வேறுபாடு மற்றும் எந்த கருவிக்கு அதிக பொருத்தம் உள்ளது என்பதை நான் உங்களுக்கு வழிகாட்டுவேன்.

மிக முக்கியமானது - NPV vs IRR Excel வார்ப்புருவைப் பதிவிறக்குக

NPV மற்றும் IRR எக்செல் கணக்கீடு எடுத்துக்காட்டு

NPV vs IRR Infographics

NPV இன் நன்மைகள் மற்றும் தீமைகள்

நிகர தற்போதைய மதிப்பு என்பது பணப்புழக்கங்களின் தற்போதைய மதிப்பைக் கணக்கிடுவது, பணப்பரிமாற்றங்களின் தற்போதைய மதிப்பைக் கழித்தல், அங்கு தற்போதைய மதிப்பு இன்றைய நிலவரப்படி எதிர்கால பணத்தின் மதிப்பு என்ன என்பதை வரையறுக்கிறது.

- நீங்கள் சில முதலீடுகள் அல்லது திட்டங்களில் முதலீடு செய்கிறீர்கள் என்றால் அது உற்பத்தி செய்தால் நேர்மறை NPV அல்லது NPV> 0 உங்கள் செல்வத்திற்கு கூடுதல் மதிப்பைக் காட்டும் திட்டத்தை நீங்கள் ஏற்றுக்கொள்ளலாம்.

- மற்றும் வழக்கில் எதிர்மறை NPV அல்லது NPV <0, நீங்கள் திட்டத்தை ஏற்கக்கூடாது.

நன்மைகள்

- பணத்தின் நேர மதிப்புக்கு அதிக முக்கியத்துவம் கொடுக்கப்படுகிறது, அதாவது இன்று முதல் ஒரு வருடத்தில் பெறப்பட்ட பணத்தின் மதிப்பை விட பணத்தின் மதிப்பு அதிகம்.

- திட்ட லாபம் மற்றும் ஆபத்து காரணிகள் அதிக முன்னுரிமை அளிக்கப்படுகின்றன.

- இது உங்கள் செல்வத்தை அதிகரிக்க உதவுகிறது, ஏனெனில் இது உங்கள் வருமானம் அதன் மூலதன செலவை விட அதிகமாக இருக்கிறதா இல்லையா என்பதைக் காண்பிக்கும்.

- இது ஒரு திட்டத்தின் ஆயுட்காலம் மீது பணப்புழக்கத்திற்கு முன்னும் பின்னும் கருத்தில் கொள்ளப்படுகிறது.

தீமைகள்

- இரண்டு அல்லது அதற்கு மேற்பட்ட திட்டங்கள் சமமற்ற வாழ்க்கையாக இருக்கும்போது இது உங்களுக்கு துல்லியமான முடிவை வழங்காது.

- எளிய கணக்கீடு காரணமாக ஒரு திட்டம் அல்லது முதலீடு எவ்வளவு காலம் நேர்மறை NPV ஐ உருவாக்கும் என்பது குறித்து இது தெளிவுபடுத்தாது.

- நேர்மறையான NPV ஐ வழங்கும் முதலீட்டு திட்டத்தை ஏற்றுக்கொள்ள NPV முறை அறிவுறுத்துகிறது, ஆனால் நீங்கள் எந்த நேரத்தில் நேர்மறையான NPV ஐ அடைவீர்கள் என்பதற்கான துல்லியமான பதிலை இது வழங்காது.

- பணப்புழக்கங்களுக்கு பொருத்தமான தள்ளுபடி வீதத்தை கணக்கிடுவது கடினம்.

ஐ.ஆர்.ஆரின் நன்மைகள் மற்றும் தீமைகள்

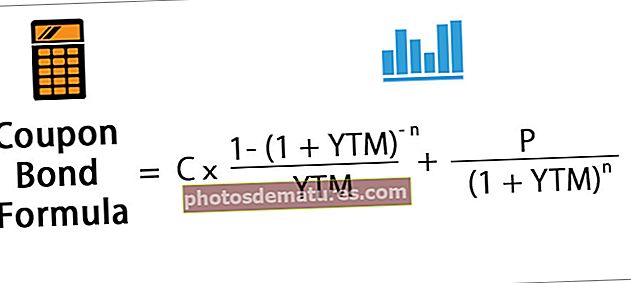

NPV க்கான மாற்று முறையாக இந்த அணுகுமுறையைப் பயன்படுத்தலாம். இந்த முறை முற்றிலும் மதிப்பிடப்பட்ட பணப்புழக்கங்களைப் பொறுத்தது, ஏனெனில் இது ஒரு தள்ளுபடி வீதமாகும், இது ஒரு திட்டத்தின் பணப்புழக்கங்களின் NPV ஐ பூஜ்ஜியத்திற்கு சமமாக மாற்ற முயற்சிக்கிறது.

இரண்டு திட்டங்களுக்கிடையில் ஒரு முடிவை எடுக்க நீங்கள் இந்த முறையைப் பயன்படுத்துகிறீர்கள் என்றால், தேவையான வருவாய் விகிதத்தை விட ஐஆர்ஆர் அதிகமாக இருந்தால் திட்டத்தை ஏற்றுக்கொள்ளுங்கள்.

நன்மைகள்

- இந்த அணுகுமுறை பெரும்பாலும் நிதி மேலாளர்களால் பயன்படுத்தப்படுகிறது, ஏனெனில் இது சதவீத வடிவத்தில் வெளிப்படுத்தப்படுகிறது, எனவே அவர்களுக்கு தேவையான மூலதன செலவுடன் ஒப்பிடுவது எளிது.

- இது ஒரு திட்டத்தின் மதிப்பு மற்றும் அதனுடன் தொடர்புடைய ஆபத்து குறித்த சிறந்த வழிகாட்டலை உங்களுக்கு வழங்கும்.

- இன்று நீங்கள் முதலீடு செய்த பணத்தின் உண்மையான வருவாயை அறிந்து கொள்வதற்கான நன்மையை ஐஆர்ஆர் முறை உங்களுக்கு வழங்குகிறது.

தீமைகள்

- ஐ.ஆர்.ஆர் மூலதனத்தின் சராசரி செலவை விட ஐ.ஆர்.ஆர் அதிகமாக இருக்கும் திட்டம் அல்லது முதலீட்டு திட்டத்தை ஏற்குமாறு கூறுகிறது, ஆனால் ஒவ்வொரு ஆண்டும் தள்ளுபடி விகிதம் மாறினால், அத்தகைய ஒப்பீடு செய்வது கடினம்.

- இரண்டு அல்லது அதற்கு மேற்பட்ட பரஸ்பர திட்டங்கள் இருந்தால் (அவை ஒரு திட்டத்தை ஏற்றுக்கொள்வது மற்ற திட்டங்களை அக்கறையிலிருந்து நிராகரிக்கும் திட்டங்கள்) அந்த விஷயத்தில் ஐ.ஆர்.ஆர் பயனுள்ளதாக இல்லை.

NPV vs IRR இன் எடுத்துக்காட்டு

XYZ நிறுவனம் ஒரு ஆலையில் முதலீடு செய்ய திட்டமிட்டுள்ளது, இது பின்வரும் பணப்புழக்கங்களை உருவாக்குகிறது.

கொடுக்கப்பட்ட தகவலில் இருந்து NPV & IRR ஐக் கணக்கிடுங்கள் & தள்ளுபடி விகிதம் 10% ஆகும். இந்த ஆலையில் XYZ லிமிடெட் முதலீடு செய்ய வேண்டுமா இல்லையா என்பதை பரிந்துரைக்கவும்.

# 1 - NPV ஃபார்முலா கணக்கீடு

NPV = CF / (1 + r) t - பண வெளியேற்றம்எங்கே:

- சி.எஃப் = பணப்புழக்கம்

- r = தள்ளுபடி வீதம்

- t = நேரம்

- பண வெளியேற்றம் = மொத்த திட்ட செலவு

படி 1: பணப்புழக்கங்கள், எதிர்பார்க்கப்படும் தள்ளுபடி வீதத்தை திட்டமிடுங்கள் மற்றும் எக்செல் இல் NPV சூத்திரத்தைப் பயன்படுத்துங்கள்

படி 2: NPV ஃபார்முலாவில் பண வெளிப்பாட்டைச் சேர்க்கவும்

படி 3: நிகர தற்போதைய மதிப்பைக் கண்டுபிடிக்க மொத்தம்

# 2 - ஐஆர்ஆர் ஃபார்முலா கணக்கீடு

பண வெளியேற்றம் = சி.எஃப் / (1 + ஐஆர்ஆர்) டிஎங்கே:

- சி.எஃப் = பணப்புழக்கம்

- t = நேரம்

படி 1: பணப்புழக்கங்களை விரிவுபடுத்துங்கள்

படி 2: ஐஆர்ஆர் சூத்திரத்தைப் பயன்படுத்துங்கள்

படி 3: ஐ.ஆர்.ஆரை தள்ளுபடி விகிதத்துடன் ஒப்பிடுக

- மேலே உள்ள கணக்கீட்டில் இருந்து, ஆலை உருவாக்கிய NPV நேர்மறையானது மற்றும் ஐஆர்ஆர் 14% ஆகும், இது தேவையான வருவாய் விகிதத்தை விட அதிகம்

- தள்ளுபடி விகிதம் 14% ஆக இருக்கும்போது இது NPV பூஜ்ஜியமாக மாறும்.

- எனவே, இந்த ஆலையில் XYZ நிறுவனம் முதலீடு செய்யலாம்.

முடிவுரை

இரண்டு அல்லது அதற்கு மேற்பட்ட பரஸ்பர திட்டங்களை நீங்கள் மதிப்பீடு செய்கிறீர்கள் என்றால், ஐ.ஆர்.ஆர் முறைக்கு பதிலாக என்.பி.வி முறைக்குச் செல்லுங்கள். யதார்த்தமான அனுமானங்கள் மற்றும் சிறந்த இலாபத்தன்மையின் காரணமாக சிறந்த முதலீட்டுத் திட்டத்தைத் தேர்ந்தெடுப்பதற்கான NPV முறையைப் பொறுத்து பாதுகாப்பானது. ஐ.ஆர்.ஆர் முறையை நீங்கள் பயன்படுத்திக் கொள்ளலாம், இது என்.பி.வி-க்கு ஒரு சிறந்த நிரப்பு மற்றும் முதலீட்டு முடிவுகளுக்கான துல்லியமான பகுப்பாய்வை உங்களுக்கு வழங்கும். மேலும், நிறுவனத்திற்கு இலவச பணப்புழக்கங்களின் தற்போதைய மதிப்பைக் கண்டறிய NPV அதன் பயன்பாட்டை DCF மதிப்பீடுகளில் கண்டறிந்துள்ளது.