நிதி பகுப்பாய்வின் எடுத்துக்காட்டுகள் | படி வழிகாட்டி மூலம் படி

நிதி பகுப்பாய்வு எடுத்துக்காட்டுகள்

நிதி பகுப்பாய்வின் எடுத்துக்காட்டு, நிகர லாப விகிதத்தை உள்ளடக்கிய லாப விகிதங்கள் போன்ற நிதி விகிதங்களை கணக்கிடுவதன் மூலம் நிறுவனத்தின் செயல்திறன் மற்றும் போக்கை பகுப்பாய்வு செய்வதாகும், இது விற்பனையால் வகுக்கப்பட்ட நிகர லாபத்தால் கணக்கிடப்படுகிறது, மேலும் இது நிறுவனத்தின் லாபத்தை குறிக்கிறது, இதன் மூலம் நிறுவனத்தின் லாபத்தையும் லாபத்தின் போக்கையும் மதிப்பிட முடியும். மேலும் பணப்புழக்க விகிதங்கள், விற்றுமுதல் விகிதங்கள் மற்றும் கடன் விகிதங்கள் போன்ற அதிக விகிதங்கள் உள்ளன.

ஒரு வணிகத்தின் அடிப்படை அம்சங்களை பகுப்பாய்வு செய்வதற்கான சிறந்த வழிகளில் ஒன்றாக நிதி அறிக்கை பகுப்பாய்வு கருதப்படுகிறது. நிறுவனத்தின் நிதிநிலை அறிக்கைகளிலிருந்து பெறப்பட்ட நிறுவனத்தின் நிதி செயல்திறனைப் புரிந்துகொள்ள இது எங்களுக்கு உதவுகிறது. நிறுவனத்தின் இயக்க லாபம், பணப்புழக்கம், அந்நியச் செலாவணி போன்றவற்றை பகுப்பாய்வு செய்ய இது ஒரு முக்கியமான மெட்ரிக் ஆகும். பின்வரும் நிதி பகுப்பாய்வு எடுத்துக்காட்டு தொழில் வல்லுநர்கள் பயன்படுத்தும் பொதுவான நிதி பகுப்பாய்வின் ஒரு சுருக்கத்தை வழங்குகிறது.

சிறந்த 4 நிதி அறிக்கை பகுப்பாய்வு எடுத்துக்காட்டுகள்

XYZ லிமிடெட் & ஏபிசி லிமிடெட் நிறுவனத்தின் நிதிநிலை அறிக்கைகள் கீழே குறிப்பிடப்பட்டுள்ளன.

XYZ லிமிடெட் மற்றும் ஏபிசி லிமிடெட் இருப்புநிலை.

XYZ லிமிடெட் & ஏபிசி லிமிடெட் நிறுவனத்தின் பி & எல் அறிக்கை

மேலே வழங்கப்பட்ட நிதி அறிக்கைகளின் அடிப்படையில் நிதி விகித பகுப்பாய்வின் எடுத்துக்காட்டுகள் கீழே குறிப்பிடப்பட்டுள்ளன:

எடுத்துக்காட்டு # 1 - பணப்புழக்க விகிதங்கள்

பணப்புழக்க விகிதங்கள் ஒரு நிறுவனத்தின் தற்போதைய கடமைகளை செலுத்துவதற்கான திறனை அளவிடுகின்றன. மிகவும் பொதுவான வகைகள்:

தற்போதைய விகிதம்

நடப்பு விகிதம் தற்போதைய சொத்துக்களின் எண்ணிக்கையை தற்போதைய பொறுப்புகளுக்கு அளவிடுகிறது. பொதுவாக, 1 இன் விகிதம், அதன் தற்போதைய கடன்களை திருப்பிச் செலுத்துவதற்கு போதுமான நடப்பு சொத்துக்களை நிறுவனம் கொண்டுள்ளது என்பதை சித்தரிப்பதற்கு ஏற்றதாக கருதப்படுகிறது.

தற்போதைய விகித சூத்திரம் = தற்போதைய சொத்துக்கள் / தற்போதைய பொறுப்புகள்

XYZ உடன் ஒப்பிடும்போது ABC இன் தற்போதைய விகிதம் சிறந்தது, இது ABC அதன் தற்போதைய கடமைகளை திருப்பிச் செலுத்துவதற்கான சிறந்த நிலையில் இருப்பதைக் காட்டுகிறது.

விரைவான விகிதம்

விரைவான விகிதம் நிறுவனத்தின் தற்போதைய கடமைகளின் உடனடி செலுத்தும் திறனை பகுப்பாய்வு செய்ய உதவுகிறது.

விரைவான விகித சூத்திரம் = (தற்போதைய சொத்துக்கள் - சரக்கு) / தற்போதைய பொறுப்புகள்.

XYZ உடன் ஒப்பிடும்போது ABC அதன் தற்போதைய கடமைகளை உடனடியாக ஈடுகட்ட ஒரு சிறந்த நிலையில் உள்ளது.

எடுத்துக்காட்டு # 2 - இலாப விகிதங்கள்

இலாப விகிதங்கள் நிறுவனத்தின் சம்பாதிக்கும் திறனை பகுப்பாய்வு செய்கின்றன. இது நிறுவனத்தின் வணிகத்தின் இயக்க செயல்திறனைப் புரிந்து கொள்ளவும் உதவுகிறது. சில முக்கியமான இலாப விகிதங்கள் பின்வருமாறு:

இயக்க லாப விகிதம்

நிறுவனத்தின் இயக்க செயல்திறனை அளவிடுகிறது;

இயக்க லாப விகிதம் ஃபார்முலா = வட்டி மற்றும் வரி / விற்பனைக்கு முன் வருவாய்

இரு நிறுவனங்களும் ஒரே மாதிரியான இயக்க விகிதத்தைக் கொண்டுள்ளன.

நிகர லாப விகிதம்

நிறுவனத்தின் ஒட்டுமொத்த லாபத்தை அளவிடுகிறது;

நிகர லாப விகிதம் ஃபார்முலா = நிகர லாபம் / விற்பனை.

ஏபிசியுடன் ஒப்பிடும்போது XYZ சிறந்த லாபத்தைக் கொண்டுள்ளது.

ஈக்விட்டி (ROE) மீதான வருமானம்

ஈக்விட்டி மீதான வருமானம் நிறுவனத்தின் பங்குதாரர்களின் ஈக்விட்டியிலிருந்து பெறப்பட்ட வருமானத்தை அளவிடுகிறது.

ஈக்விட்டி ஃபார்முலா = நிகர லாபம் / பங்குதாரர்களின் ஈக்விட்டி மீதான வருமானம்

ஏபிசியுடன் ஒப்பிடும்போது XYZ அதன் பங்கு வைத்திருப்பவர்களுக்கு சிறந்த வருவாயை வழங்குகிறது.

மூலதன ஊழியர்களின் வருமானம் (ROCE)

மூலதனத்தின் மீதான வருமானம் வணிகத்தில் பயன்படுத்தப்படும் மொத்த மூலதனத்திலிருந்து பெறப்பட்ட வருமானத்தை அளவிடுகிறது.

ரோஸ் ஃபார்முலா = வட்டி மற்றும் வரி / மூலதன ஊழியருக்கு முன் வருவாய்

இரு நிறுவனங்களும் மூலதன உரிமையாளர்களுக்கு வழங்க ஒரே மாதிரியான வருவாய் விகிதத்தைக் கொண்டுள்ளன.

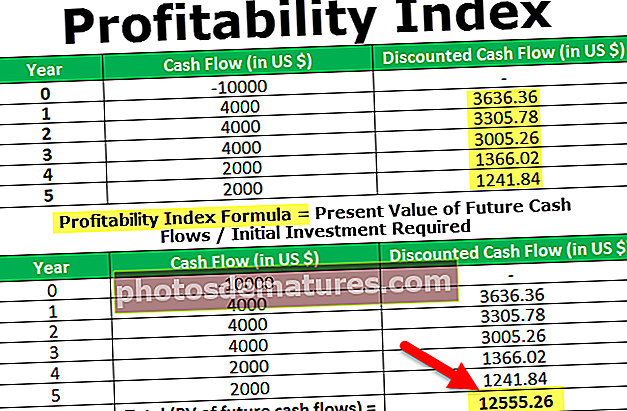

எடுத்துக்காட்டு # 3 - வருவாய் விகிதங்கள்

விற்றுமுதல் விகிதங்கள் நிறுவனம் தனது சொத்துக்களை எவ்வளவு திறமையாக பயன்படுத்தியது என்பதை பகுப்பாய்வு செய்கிறது.

சில முக்கியமான வருவாய் விகிதங்கள் பின்வருமாறு:

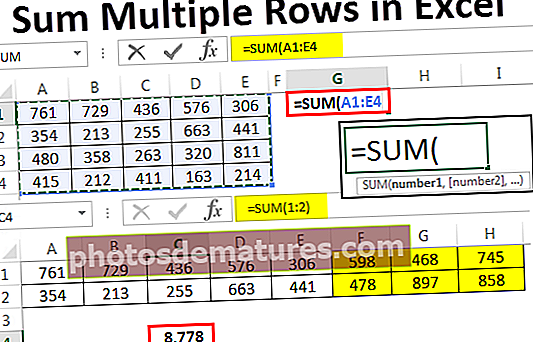

சரக்கு வருவாய் விகிதம்

சரக்கு விற்றுமுதல் விகிதம் வணிகத்தின் சரக்குகளை நிர்வகிப்பதற்கான பயனுள்ள அளவை மதிப்பிடுவதில் நடவடிக்கைகள்.

சரக்கு விற்றுமுதல் விகித சூத்திரம் = விற்கப்பட்ட பொருட்களின் விலை / சராசரி சரக்கு.

அதிக விகிதம் என்றால் ஒரு நிறுவனம் மிக விரைவாக பொருட்களை விற்பனை செய்கிறது மற்றும் அதன் சரக்கு அளவை திறம்பட நிர்வகிக்கிறது.

பெறத்தக்க வருவாய் விகிதங்கள்

பெறத்தக்க வருவாய் விகிதங்கள் ஒரு நிறுவனத்தின் பெறத்தக்கவைகள் அல்லது கடன்களை சேகரிப்பதில் அதன் செயல்திறனை அளவிட உதவுகிறது.

பெறத்தக்க வருவாய் விகிதம் ஃபார்முலா = கடன் விற்பனை / சராசரி பெறத்தக்கவை.

அதிக விகிதம் என்றால் நிறுவனம் தனது கடனை மிக விரைவாக சேகரித்து அதன் கணக்கு பெறத்தக்கவைகளை திறம்பட நிர்வகிக்கிறது.

செலுத்த வேண்டிய வருவாய் விகிதங்கள்

செலுத்த வேண்டிய வருவாய் விகிதம் ஒரு நிறுவனம் அதன் சப்ளையர்களை செலுத்தக்கூடிய விகிதத்தை அளவிட உதவுகிறது.

செலுத்த வேண்டிய வருவாய் விகிதம் ஃபார்முலா = மொத்த கொள்முதல் / சராசரி செலுத்த வேண்டியவை

அதிக விகிதம் என்பது ஒரு நிறுவனம் தனது பில்களை மிக விரைவாக செலுத்துகிறது மற்றும் அதன் செலுத்துதல்களை மிகவும் திறம்பட நிர்வகிக்க முடியும் என்பதாகும்.

எடுத்துக்காட்டு # 4 - கடன் விகிதங்கள்

கடன் விகிதங்கள் அதன் எதிர்கால கடமைகளை ஈடுகட்ட நிறுவனத்திற்கு சொந்தமான சொத்துக்களின் எண்ணிக்கையை அளவிடுகின்றன. சில முக்கியமான கடன் விகிதங்கள் பின்வருமாறு:

கடன் ஈக்விட்டி விகிதம்

ஈக்விட்டி விகிதத்திற்கான கடன் நிறுவனம் அதன் கடன் கடமைகளை அடைக்க நிறுவனத்துடன் கிடைக்கும் பங்குகளின் அளவை அளவிடுகிறது. அதிக விகிதம் நிறுவனத்தின் கடமைகளை செலுத்த விரும்பாததைக் குறிக்கிறது. எனவே நிறுவனத்தின் கடனை நிர்வகிக்க சரியான அளவு கடன்-பங்கு விகிதத்தை பராமரிப்பது நல்லது.

கடன் ஈக்விட்டி விகித ஃபார்முலா = மொத்த கடன் / மொத்த பங்கு

அதிக விகிதம் என்றால் அதிக அந்நியச் செலாவணி. ஏபிசியுடன் ஒப்பிடும்போது XYZ சிறந்த தீர்வு நிலையில் உள்ளது.

நிதி திறன்

நிறுவனத்தின் அந்நிய பங்குதாரர்களுக்கு கிடைக்கும் சொத்துக்களின் எண்ணிக்கையை நிதி அந்நியச் செலாவணி அளவிடுகிறது. அதிக விகிதம், அதாவது நிறுவனத்தின் சொத்துக்களுக்கு நிதியளிப்பதற்கான கடன் நிலையைப் பொறுத்தவரை நிதி ஆபத்து.

நிதி அந்நிய சூத்திரம் = மொத்த சொத்துக்கள் / பங்கு

ஏபிசியின் அதிக விகிதம் நிறுவனம் அதிக அந்நியச் செலாவணி மற்றும் XYZ உடன் ஒப்பிடும்போது அதன் கடனை அடைப்பதில் சிரமத்தை எதிர்கொள்ளக்கூடும் என்பதைக் குறிக்கிறது.

முடிவுரை

நிறுவனங்களின் நிதி செயல்திறனை பகுப்பாய்வு செய்வதில் நிதி வல்லுநர்கள் பயன்படுத்தும் மிக முக்கியமான அளவீடுகளில் ஒன்று நிதி விகிதங்கள் என்பதை புரிந்து கொள்ள வேண்டும். மேலும், ஒரே துறையில் இரண்டு அல்லது அதற்கு மேற்பட்ட நிறுவனங்களின் ஒப்பீட்டு செயல்திறனைப் புரிந்துகொள்ள இது உதவுகிறது.