இருப்புநிலை மீதான குறுகிய கால முதலீடுகள் (வரையறை, எடுத்துக்காட்டுகள்)

இருப்புநிலை மீதான குறுகிய கால முதலீடு என்றால் என்ன?

குறுகிய கால முதலீடுகள், சந்தைப்படுத்தக்கூடிய பத்திரங்கள் என்றும் அழைக்கப்படுகின்றன, அவை அடுத்த மூன்று முதல் பன்னிரண்டு மாதங்களில் எளிதில் பணமாக மாற்றக்கூடிய நிதிக் கருவிகள் (கடன் அல்லது பங்கு முதலீடுகள்) மற்றும் இருப்புநிலைக் குறிப்பில் தற்போதைய சொத்துகளாக வகைப்படுத்தப்படுகின்றன. பெரும்பாலான நிறுவனங்கள் இருப்புநிலைக் குறிப்பில் இத்தகைய முதலீடுகளைத் தேர்வுசெய்கின்றன மற்றும் பணப்புழக்கம் மற்றும் கடனுதவி காரணங்களால் இத்தகைய முதலீடுகளில் அதிகப்படியான பணத்தை நிறுத்துகின்றன.

இதற்கு இரண்டு முக்கிய தேவைகள் உள்ளன; முதலாவதாக, அவை உடனடியாக பணமாக மாற்றப்பட வேண்டும், இரண்டாவது முதலீட்டாளர் ஒரு வருடத்திற்குள் அதை விற்க தயாராக இருக்க வேண்டும்.

சிறந்த 5 குறுகிய கால முதலீட்டு விருப்பங்கள்

பணம் என்பது பூஜ்ஜிய வட்டி சம்பாதிக்கும் கருவியாகும். ஏறக்குறைய ஆபத்து இல்லாமல் சிறந்த வருவாயைக் கொண்ட குறுகிய கால முதலீட்டு விருப்பங்களை நாங்கள் இங்கு விவாதிப்போம்.

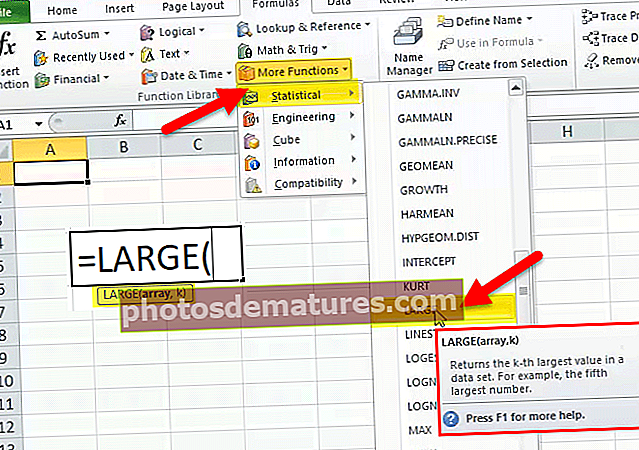

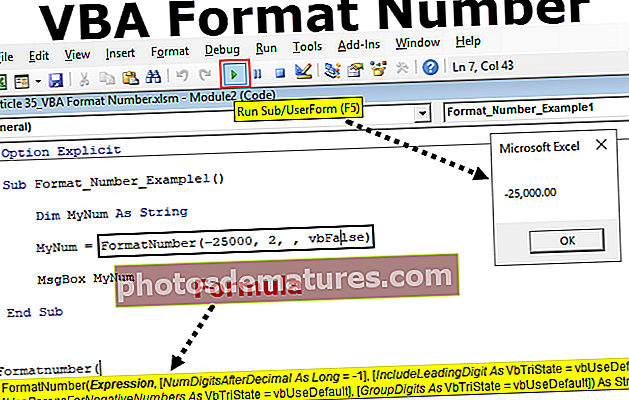

ஆதாரம்: மைக்ரோசாப்ட்

பின்வருபவை சிறந்த குறுகிய கால முதலீட்டு விருப்பங்கள்:

# 1 - வைப்புச் சான்றிதழ்கள் (குறுந்தகடுகள்)

வைப்புச் சான்றிதழ் மூன்று மாதங்கள் முதல் ஏழு ஆண்டுகள் வரை கிடைக்கும். நீண்ட காலம் நீண்ட காலம் வட்டி வீதமாகும். குறுகிய கால அளவு வட்டி வீதமாகும். வைப்புச் சான்றிதழை வங்கியில் இருந்து பெறலாம். வைப்புச் சான்றிதழ் பாதுகாப்பான முதலீடுகள் அல்லது சேமிப்புகளில் ஒன்றாகும்.

# 2 - குறுகிய கால பரஸ்பர நிதிகள்

மியூச்சுவல் ஃபண்ட் அறங்காவலர் மியூச்சுவல் ஃபண்டுகளால் நிர்வகிக்கப்படுகிறது, மேலும் ஒருவர் குறுகிய கால அல்லது நீண்ட காலத்திற்கு வைத்திருக்க முடியும். குறுகிய காலத்திற்கு, நிதியை சரியாக தேர்ந்தெடுக்க வேண்டும். பரஸ்பர நிதிகளின் வருமானம் நிதி மேலாளரின் செயல்திறனைப் பொறுத்தது, மேலும் முதலீட்டாளருக்கு அதன் மீது எந்த கட்டுப்பாடும் இல்லை. தேர்ந்தெடுக்கப்பட்ட நிதி ஒரு திறந்தநிலை நிதியாக இருக்க வேண்டும், எனவே முதலீட்டாளர் தனது அலகுகளை திறந்த சந்தையில் விற்க விரும்பும் போதெல்லாம் விற்க முடியும். நிதி நெருக்கமானதாக இருந்தால், இறுதி தேதி மற்றும் தொடக்க தேதி ஆகியவை மியூச்சுவல் ஃபண்ட் நிறுவனத்தால் தீர்மானிக்கப்படுகின்றன. விஷயங்களை எளிமையாக வைத்திருக்க, பரஸ்பர நிதிகள் முதலீட்டாளரின் பணத்தை அவர் சார்பாக கடன் அல்லது பங்கு சந்தையில் முதலீடு செய்கின்றன.

# 3 - திரவ நிதிகள்

மியூச்சுவல் ஃபண்ட் ஹவுஸ்கள் மிகக் குறுகிய கால அரசு பத்திரங்கள் மற்றும் வைப்புச் சான்றிதழ்களில் முதலீடு செய்வது மற்றும் குறுகிய முதிர்வு காலம் 4 முதல் 91 நாட்கள் வரை. எளிய மொழியில், திரவ நிதிகள் 91 நாட்கள் வரை முதிர்ச்சியைக் கொண்ட பத்திரங்களில் மட்டுமே முதலீடு செய்ய முடியும். அத்தகைய திரவ நிதியில் இருந்து நுழைந்து வெளியேறுவது எளிது. அவை அதிக பணப்புழக்க மதிப்பைக் கொண்டுள்ளன, மேலும் அவை மிகவும் பாதுகாப்பானவை, அதே போல் பதவிக்காலம் மிகக் குறுகிய காலத்திற்கு. திரவ நிதிகளின் வருவாய் 4% முதல் 10% வரை இருக்கும், அதாவது அவை முதலீட்டு இலாகாவைப் பொறுத்து மிதமான வருமானத்தை வழங்குகின்றன.

இது பரவலாகப் பயன்படுத்தப்படும் குறுகிய கால முதலீட்டு விருப்பங்களில் ஒன்றாகும் மற்றும் அவசர நிதிகளை உருவாக்க பணத்தை நிறுத்துவதற்கான மாற்றாகும். இருப்பினும், எந்தவொரு மியூச்சுவல் ஃபண்டிலும் முதலீடு செய்யும் போது சில அபாயங்கள் எப்போதும் இணைக்கப்படுகின்றன. கடந்த கால போக்குகளை பகுப்பாய்வு செய்வதன் மூலம், திரவ நிதிகள் நிலையான வைப்புகளை விட அதிக வருமானத்தை ஈட்டுகின்றன என்று ஒருவர் கூறலாம். மேலும், கணக்கு வருமானத்தை சேமிப்பது திரவ நிதியை விட குறைவாக உள்ளது. திரவ நிதிகளில் முதலீடு செய்வது சாதாரண சேமிப்புக் கணக்கு அல்லது நிலையான வைப்புகளுடன் ஒப்பிடும்போது அதிக வருமானத்தை ஈட்டுவதற்கான நியாயமான வாய்ப்புகளை உங்களுக்கு வழங்குகிறது.

# 4 - கருவூலங்கள் / அரசு குறுகிய கால பத்திரங்கள்

அரசாங்கத்தின் குறுகிய கால தேவைகளுக்கு, அரசாங்கம் கருவூலங்களை வெளியிடுகிறது. குறுகிய கால முதலீட்டிற்கு ஒருவர் அதைத் தேர்வு செய்யலாம். இவை அரசாங்கப் பத்திரங்களால் ஆதரிக்கப்படுகின்றன மற்றும் முதலீடு செய்ய பாதுகாப்பானவை. முதலீடுகளைப் பற்றிய அடிப்படை புரிதல் தேவைப்படுவதற்கு பத்திரங்களை வாங்குவது மற்றும் விற்பது போன்ற சற்றே அதிக திறன்கள் தேவை. கருவூலங்களை மத்திய அரசு, மாநில அரசு அல்லது உள்ளூர் நகராட்சி அமைப்பு வழங்கலாம்.

# 5 - வணிக ஆவணங்கள்

அரசாங்கத்தைப் போலவே, தனியாருக்கு சொந்தமான நிறுவனங்களுக்கும் குறுகிய காலத்திற்கு பணம் தேவை. தனியார் நிறுவனங்களும் குறுகிய காலத்திற்கு ஆவணங்களை வெளியிடுகின்றன. வணிக ஆவணங்களுக்கான வட்டி விகிதங்கள் அரசாங்க கருவூலங்களை விட சற்றே அதிகம். வணிக ஆவணங்கள் முதலீடு செய்வது எளிதானது, மற்றும் நடைமுறையில், இது 91 நாட்களின் காலப்பகுதியில் நிறுவனம் இயல்புநிலைக்கு வந்த அபூர்வமான சந்தர்ப்பங்களில் ஒன்றாகும், எனவே இது குறைந்த ஆபத்தான முதலீடாக மாறும்.

முடிவுரை

குறுகிய கால முதலீடுகள் எப்போதும் பணத்தை விட சிறந்த வருவாயைக் கொடுக்கும், இது பூஜ்ஜிய% வட்டி விகிதத்தைப் பெறுகிறது. அதன் நன்மைகள் இருந்தபோதிலும், குறுகிய கால முதலீடுகள் பணவீக்கம், இயல்புநிலை மற்றும் குறைந்த வருவாய் ஆகியவற்றின் அபாயத்தை இன்னும் இயக்குகின்றன.