வருமான அறிக்கை மீதான வருமான வரி செலவு (ஃபார்முலா, கணக்கீடு)

வருமான அறிக்கையில் வருமான வரி செலவு என்றால் என்ன?

வருமான வரிச் செலவு என்பது ஒரு வகை செலவினமாகும், இது ஒவ்வொரு நபரும் அல்லது நிறுவனமும் வருமான வரிச் சட்டங்களில் பரிந்துரைக்கப்பட்ட விதிமுறைகளின்படி ஒவ்வொரு நிதியாண்டிலும் அவர்கள் சம்பாதித்த வருமானத்தில் செலுத்தப்பட வேண்டும், மேலும் இது பணத்தின் வெளிப்பாடாக கடனை வெளியேற்றும் வருமான வரி திணைக்களத்திற்கு வங்கி பரிமாற்றங்கள் மூலம் வருமான வரி செலுத்தப்படுகிறது.

இது வணிகம் அல்லது ஒரு தனிநபர் மீதான ஒரு வகை பொறுப்பு. இது ஒரு வணிகத்தின் வருவாய் மற்றும் ஒரு தனிநபரின் வருமானத்திற்கு அரசாங்கம் விதிக்கும் வரி. வருமான வரி என்பது வணிகத்திற்காகவோ அல்லது தனிநபருக்காகவோ ஒரு செலவாகக் கருதப்படுகிறது, ஏனெனில் வரி செலுத்துதல் காரணமாக பணத்தின் வெளிச்சம் உள்ளது. வருமான வரிச் செலவு என்பது ‘பிற செலவுகள்’ என்ற தலைப்பின் கீழ் வருமான அறிக்கையில் இடம்பெறும் ஒரு அங்கமாகும். வரி விதிக்கப்படக்கூடிய வருமானம் நிர்ணயிக்கப்பட்ட பிறகு, அந்த வருமானத்திற்கு வருமான வரி செலுத்த வணிக அல்லது தனிநபர் பொறுப்பேற்கிறார்.

- வணிகங்கள் மற்றும் தனிநபர்களால் ஒரே மாதிரியாக தாக்கல் செய்யப்படும் வருமான வரி அறிக்கைகள் மூலம், வரிக் கடன்கள் தீர்மானிக்கப்படுகின்றன. சாலைகள், பாலங்கள், அடிப்படை சுகாதாரப் பாதுகாப்பு போன்ற பொதுப் பொருட்களை வழங்குவதற்காக இந்த வரி பணத்தை அரசாங்கம் பயன்படுத்துகிறது. பெரும்பாலான நாடுகளில், வருமானத்திற்கான வரிகளை வசூலிக்க ஒரு தனி நிறுவனம் அல்லது நிறுவனம் அமைக்கப்பட்டுள்ளது.

- உதாரணமாக, தனிநபர்கள் தங்கள் சம்பளம் அல்லது ஊதியங்களுக்கு தனிப்பட்ட வருமான வரி செலுத்த வேண்டிய கட்டாயத்தில் உள்ளனர். தேவையான விலக்குகள், விலக்குகள் மற்றும் வரி வரவுகளுக்குப் பிறகு, ஒவ்வொரு நபருக்கும் இறுதி வரி விதிக்கக்கூடிய வருமானம் கணக்கிடப்படுகிறது. இதேபோல், வணிகங்களைப் பொறுத்தவரை, இயக்க செலவுகளைக் கழித்த பின்னர் அவர்கள் வருடாந்திர வருவாய்க்கு வருமான வரி செலுத்த கடமைப்பட்டுள்ளனர்.

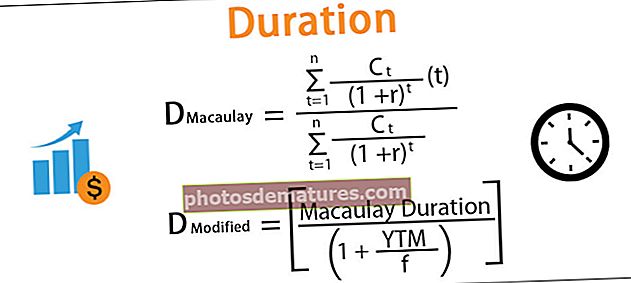

ஃபார்முலா

இதற்கான நிலையான சூத்திரம் பின்வருமாறு:

வருமான வரி செலவு சூத்திரம் = வரி விதிக்கக்கூடிய வருமானம் * வரி விகிதம்

கூடுதலாக, ஒரு குறிப்பிட்ட காலகட்டத்தில் ஏற்பட்ட வரிச் செலவுகளை மட்டுமே காண்பிப்பதன் மூலம் வருமான வரி வந்து சேரும், அவை செலுத்தப்பட்ட காலகட்டத்தில் அல்ல.

வருமான வரி செலவை எவ்வாறு கணக்கிடுவது?

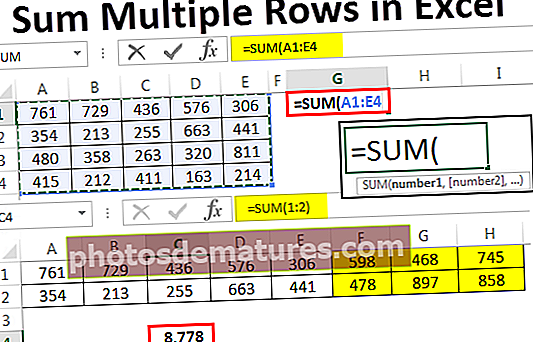

ஒரு குறிப்பிட்ட காலப்பகுதியில், பொதுவாக நிதி ஆண்டில், ஒரு வணிக நிறுவனம் அல்லது தனிநபருக்கு வருமான வரி கணக்கிடப்படுகிறது. இந்த சூத்திரம் வணிக அல்லது தனிநபரின் வரிவிதிப்பு வருமானத்தால் பெருக்கப்படும் வரி விகிதமாகும். முதலாவதாக, வணிக நிறுவனத்தின் தனிநபர் மற்றும் வரி விதிக்கக்கூடிய வருவாயின் வரிவிதிப்பு வருமானம் தீர்மானிக்கப்பட வேண்டும். வெவ்வேறு வருமான ஆதாரங்கள் வித்தியாசமாக வரி விதிக்கப்படுவதால் இது ஒரு சிக்கலான செயல்முறையாகும்.

உதாரணமாக, ஒரு நிறுவனம் ஊழியர்களுக்கு செலுத்தும் சம்பளத்திற்கு ஒரு வகையான வரி செலுத்த வேண்டும் - ஊதிய வரி, பின்னர் எந்தவொரு சொத்தையும் வாங்குவதற்கான மற்றொரு வரி - விற்பனை வரி. மேலும், மாநில அல்லது தேசிய மட்டத்திலும் வரி விதிக்கப்படுகிறது. எனவே, சரியான வரி விகிதத்தை தீர்மானிக்க வேண்டும், ஏனெனில் இது இறுதியில் நிறுவனம் ஏற்க வேண்டிய வருமான வரி செலவை பாதிக்கும். பொதுவாக ஏற்றுக்கொள்ளப்பட்ட கணக்கியல் கோட்பாடுகள் (GAAP) மற்றும் சர்வதேச நிதி அறிக்கை தரநிலை (IFRS) போன்ற கணக்கியல் தரங்களின் உதவியுடன் இதைச் செய்யலாம்.

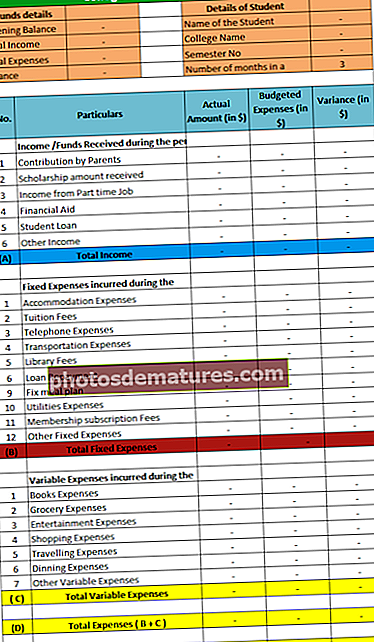

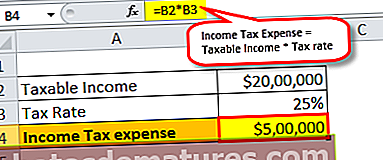

வருமான அறிக்கையில் வருமான வரி செலவினத்தின் எடுத்துக்காட்டு

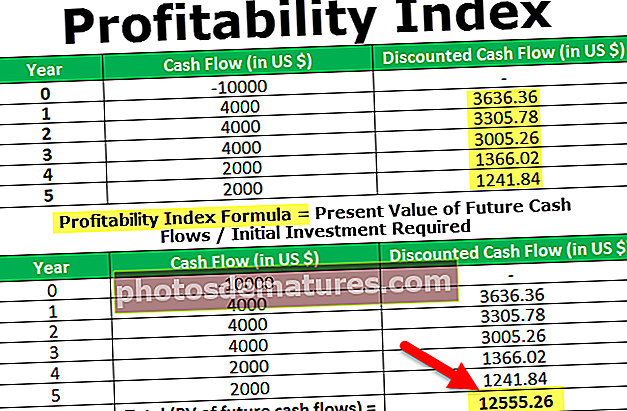

இதை மேலும் புரிந்து கொள்ள, ஒரு உதாரணத்தை எடுத்துக் கொள்வோம். உதாரணமாக, ஒரு குறிப்பிட்ட நிறுவன ஏபிசி உள்ளது, அதன் தற்போதைய கணக்கியல் காலத்திற்கு வரி விதிக்கப்படக்கூடிய வருமானம், 000 2,000,000, மற்றும் விதிக்கப்படும் வரி விகிதம் 25% ஆகும். இங்கே நிறுவனத்தின் வரிவிதிப்பு வருமானம் என்பது நிகர வருமானம் என்பதாகும், இது வரி விதிக்கப்படாத பொருட்கள் மற்றும் பிற வரி விலக்குகளை கழித்த பின்னர் வந்து சேரும்.

எனவே, கணக்கீடு பின்வருமாறு,

நிறுவனத்தின் வருமான வரி ஏபிசி = $ 2,000,000 x 25% = $ 5,00,000

ஆகையால், ஏபிசி நிறுவனம் 25% வரி விகிதத்தின் அடிப்படையில் நடப்பு கணக்கியல் காலத்தில், 000 500,000 வருமான வரிக்கு உட்படுத்தப்பட வேண்டும்.

மேலும், ஒத்திவைக்கப்பட்ட வரி பொறுப்பு மற்றும் செலுத்த வேண்டிய வருமான வரி ஆகியவற்றைச் சேர்ப்பதன் மூலம் வருமான வரி வந்து சேரும். இங்கே, ஒத்திவைக்கப்பட்ட வரி பொறுப்பு என்பது நிறுவனம் இன்னும் செலுத்த வேண்டிய வரிகளைக் குறிக்கிறது. நிறுவனத்தின் கணக்கியல் நுட்பம் மற்றும் வரிக் குறியீட்டில் உள்ள வேறுபாடு காரணமாக ஒத்திவைக்கப்பட்ட வரி பொறுப்பு ஏற்படலாம், இது வரி விதிக்கக்கூடிய வருமானத்தை தீர்மானிக்கிறது.

வருமான வரி செலவு வருமான அறிக்கை பற்றிய முக்கிய புள்ளிகள்

இந்த வரிச் செலவு குறித்த முக்கியமான புள்ளிகள் பின்வருமாறு.

# 1 - வரி விதிக்கக்கூடிய வருமானத்தைக் குறைத்தல்

மேலே குறிப்பிட்டுள்ளபடி, வருமான வரி என்பது பணத்தின் வெளியேற்றத்தை உள்ளடக்கியது, எனவே, இது நிறுவனத்திற்கு ஒரு பொறுப்பாகக் கருதப்படுகிறது. நிறுவனத்தின் இயக்க லாபத்திலிருந்து வருமான வரி செலவு செலுத்தப்படுகிறது. இதன் பொருள் நிறுவனங்கள் வரி செலுத்த வேண்டியதில்லை என்றால், அந்த அளவு பங்குதாரர்களிடையே இலாபமாக விநியோகிக்க பயன்படுத்தப்படலாம். எனவே, நிறுவனங்கள் தங்கள் வரிச் செலவுகளைக் குறைக்க முயற்சிக்கின்றன, இல்லையெனில், அவர்கள் லாபத்தை உண்பார்கள் மற்றும் பங்குதாரர்களை மகிழ்ச்சியடையச் செய்வார்கள்.

# 2 - இழப்புகள் மற்றும் வரி விதிக்கக்கூடிய வருமானம்

வரி விதிக்கக்கூடிய வருமானத்திற்கு மட்டுமே வருமான வரி விதிக்கப்படுகிறது. எனவே ஒரு நிறுவனம் நஷ்டத்தில் இயங்கினால், அது நடைமுறையில் வரி விதிக்கக்கூடிய வருமானத்தை பூஜ்ஜியமாகக் கொண்டுள்ளது. வருமான அறிக்கையில் வரி செலவு எதுவும் பதிவு செய்யப்படவில்லை என்பதாகும். மேலும், நிறுவனம் அதன் இழப்புகளை அடுத்த ஆண்டுகளில் முன்னெடுத்துச் செல்லலாம் மற்றும் சில சமயங்களில் எதிர்கால வரிப் பொறுப்பை ரத்துசெய்யவும் முடியும்.

# 3 - நிதிக் கணக்கியல் மற்றும் வரிக் குறியீட்டில் உள்ள வேறுபாடு

GAAP மற்றும் IFRS வழங்கிய கணக்கியல் தரங்களைப் பொறுத்து, பெரும்பாலும், நிறுவனங்கள் தங்கள் வருமான அறிக்கைகளில் அறிக்கையிடப்பட்ட வருமானம் வரிக் குறியீட்டால் நிர்ணயிக்கப்பட்ட வரிவிதிப்பு வருமானத்திலிருந்து வேறுபடுகிறது. இது ஏற்படக் கூடிய ஒரு காரணம் என்னவென்றால், ஒருபுறம், கணக்கியல் தரத்தின்படி, அந்த நிதியாண்டிற்கான தேய்மானத்தைத் தீர்மானிக்க நிறுவனங்கள் நேர்-வரி தேய்மான முறையைப் பயன்படுத்துகின்றன. மறுபுறம், வரிக் குறியீட்டின் படி, வரிவிதிப்பு இலாபத்தை தீர்மானிக்க விரைவான தேய்மானத்தைப் பயன்படுத்த அவர்கள் அனுமதிக்கப்படுகிறார்கள். வருமான வரி செலவுக்கும் வரி மசோதாவுக்கும் இடையில் பொருந்தாதது அங்குதான்.

முடிவுரை

வரி விதிக்கக்கூடிய வருமானம் உள்ள அனைத்து நிறுவனங்களும் தனிநபர்களும் வரி செலுத்த வேண்டியவர்கள். நிறுவனங்களைப் பொறுத்தவரை, இது அவர்களின் வருமான அறிக்கைகளுக்கான செலவாக மொழிபெயர்க்கப்பட்டு அவர்களின் இலாபத்தின் குறிப்பிடத்தக்க பகுதியை எடுத்துச் செல்கிறது. இது நிறுவனத்தின் பங்குதாரர்களுக்கு பெரும் பாதகத்தை ஏற்படுத்துகிறது. வரி விதிக்கக்கூடிய வருமானம் இருந்தால் மட்டுமே வருமான வரி செலுத்தப்பட வேண்டும் என்பதால், நிறுவனங்கள் தங்கள் வரிவிதிப்பு வருமானத்தை இலாபங்களை குறைவாக அறிக்கை செய்வதன் மூலமோ அல்லது மிகைப்படுத்தப்பட்ட இழப்புகளைக் காண்பிப்பதன் மூலமோ குறைக்க முயற்சிக்கின்றன. மேலும், கணக்கியல் முறைகளைப் பொறுத்தவரை, வரி நோக்கங்களுக்காகப் புகாரளிக்கப்பட்ட வருமானம் சில நேரங்களில் நிதி நோக்கங்களுக்காகப் புகாரளிக்கப்பட்ட வருமானத்திலிருந்து மாறுபடும்.

இது நிறுவனத்தின் வருமான வரி செலவுகளை கணக்கிடுவதில் சிக்கல்களுக்கு வழிவகுக்கிறது. எனவே, வருமான வரியை நிர்ணயிப்பதில் இந்த சிக்கல்களைச் சமாளிக்க ஒரு நிறுவனத்தின் செயல்திறனை மதிப்பிடும்போது ஆய்வாளர்கள் அல்லது பிற பங்குதாரர்கள் மிகவும் கவனமாக இருக்க வேண்டும்.