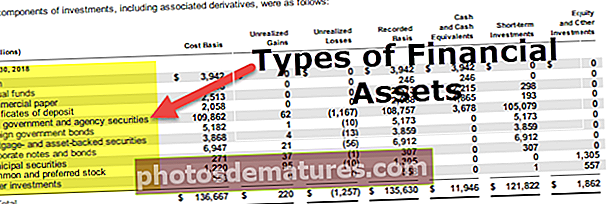

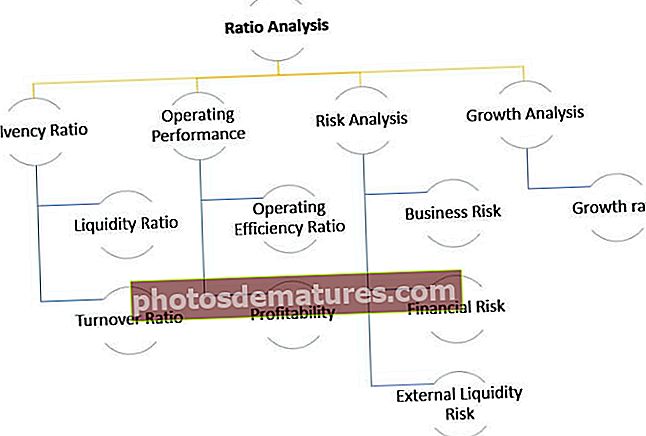

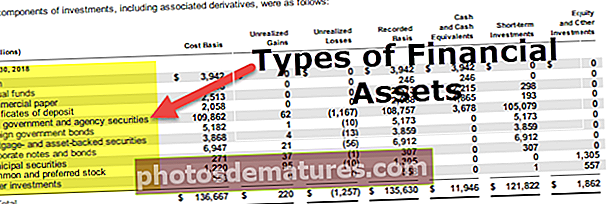

நிதி சொத்து வகைகள் | நிதி சொத்துக்களின் முதல் 13 வகைகளின் பட்டியல்

நிதி சொத்துக்களின் வகைகள்

நிதி சொத்துக்கள் ஒரு முதலீட்டுச் சொத்தாக வரையறுக்கப்படலாம், அதன் மதிப்பு அவர்கள் பிரதிநிதித்துவப்படுத்தும் ஒப்பந்தக் கோரிக்கையிலிருந்து பெறப்படுகிறது. நிதி சொத்து வகைகளின் பட்டியல் கீழே -

- ரொக்கம் மற்றும் பண சமமானவை

- பெறத்தக்க கணக்குகள் / பெறத்தக்க குறிப்புகள்

- நிலையான வைப்பு

- பங்கு பங்குகள்

- கடன் பத்திரங்கள் / பத்திரங்கள்

- விருப்பத்தேர்வுகள்

- பரஸ்பர நிதி

- துணை நிறுவனங்கள், கூட்டாளிகள் மற்றும் கூட்டு நிறுவனங்களில் ஆர்வம்

- காப்பீட்டு ஒப்பந்தங்கள்

- குத்தகைகளின் கீழ் உரிமைகள் மற்றும் கடமைகள்

- பங்கு அடிப்படையிலான கொடுப்பனவுகள்

- வழித்தோன்றல்கள்

- பணியாளர் நன்மை திட்டங்கள்

நிதிச் சொத்து என்பது அடிப்படையில் எந்தவொரு ஒப்பந்த உரிமைகோரலிலிருந்தும் அவற்றின் மதிப்பைப் பெறும் திரவ சொத்துக்கள் மற்றும் வைப்புச் சான்றிதழ், பத்திரங்கள், பங்குகள், ரொக்கம் அல்லது ரொக்க சமமான, கடன்கள் மற்றும் பெறத்தக்கவைகள், வங்கி வைப்புத்தொகைகள் மற்றும் வழித்தோன்றல்கள் போன்ற முக்கிய வகைகளை உள்ளடக்கியது.

நிதி சொத்துகளின் வகைகள் விரிவாக விளக்கப்பட்டுள்ளன

இந்த கட்டுரையில், பல்வேறு வகையான நிதி சொத்துக்களைப் பற்றி விரிவாகக் கற்றுக்கொள்கிறோம்.

# 1 - ரொக்கம் மற்றும் பண சமமானவை

ரொக்கம் மற்றும் ரொக்க சமமானவை என்பது ஒரு வகையான நிதிச் சொத்தாகும், இதில் பணப் பணம், காசோலைகள் மற்றும் வங்கி கணக்குகள் மற்றும் முதலீட்டுப் பத்திரங்களில் கிடைக்கும் பணம் ஆகியவை அடங்கும், அவை குறுகிய கால மற்றும் அதிக கடன் தரத்துடன் எளிதில் மாற்றக்கூடியவை. குறுகிய காலத்திற்கு வருமானத்தை ஈட்டும்போது பண சமமானவை அதிக திரவ சொத்துக்கள். அமெரிக்க கருவூல பில்கள், உயர் தர வணிக தாள், சந்தைப்படுத்தக்கூடிய பத்திரங்கள், பண சந்தை நிதி மற்றும் குறுகிய கால வணிக பத்திரங்கள் ஆகியவை அதிக திரவ சொத்துக்கள்.

# 2 - பெறத்தக்க கணக்குகள் / பெறத்தக்க குறிப்புகள்

நிறுவனங்கள் சம்பாதிக்கும் கருத்தை பின்பற்றுகின்றன, மேலும் பெரும்பாலும் தங்கள் வாடிக்கையாளர்களுக்கு கடனில் விற்கின்றன. வாடிக்கையாளர்களிடமிருந்து பெறப்பட வேண்டிய தொகை மோசமான கடன்களுக்கான சரிசெய்தலின் கணக்குகள் பெறத்தக்க நிகர என அழைக்கப்படுகிறது. கடன் நாட்களுக்குள் பணம் செலுத்தப்படாவிட்டால் அது வட்டியை உருவாக்குகிறது.

# 3 - நிலையான வைப்பு

ஒரு நிலையான வைப்பு வசதி என்பது முதிர்வு தேதியில் அசல் தொகையுடன் ஆர்வம் பெற வைப்புத்தொகையாளருக்கு வழங்கப்படும் சேவையாகும். உதாரணமாக: வைப்புத்தொகை 1 வருடத்திற்கு ஒரு வங்கி @ 8% எளிய வட்டியுடன், 000 100,000 எஃப்.டி. முதிர்வு தேதியில், வைப்புதாரருக்கு, 000 100,000 மற்றும் 000 8000 வட்டி கிடைக்கும்.

# 4 - பங்கு பங்குகள்

ஈக்விட்டி பங்குதாரர் என்பது ஒரு பகுதியளவு உரிமையாளர், அவர் முதலீடு செய்த வணிகத் தொழிலுடன் தொடர்புடைய அதிகபட்ச அபாயத்தை மேற்கொள்கிறார். ஈக்விட்டி பங்குகள் என்பது உரிமையாளர்களுக்கு வாக்களிக்கும் உரிமை, ஈவுத்தொகையைப் பெறுவதற்கான உரிமை, மூலதன பாராட்டுக்கான உரிமை ஆகியவற்றைக் கொடுக்கும் ஒரு வகை நிதிச் சொத்துக்கள். இருப்பினும், பங்கு வைத்திருத்தல் போன்றவை. இருப்பினும், கலைக்கப்பட்டால், பங்கு பங்குதாரர்கள் சொத்துக்களுக்கு கடைசி உரிமைகோரலைக் கொண்டுள்ளனர் மற்றும் எதையும் பெறக்கூடாது / பெறக்கூடாது.

# 5 - கடன் பத்திரங்கள் / பத்திரங்கள்

கடன் பத்திரங்கள் / பத்திரங்கள் என்பது ஒரு நிறுவனம் வழங்கிய ஒரு வகை நிதிச் சொத்தாகும், இது முதிர்ச்சியின் மீதான முதன்மை திருப்பிச் செலுத்துதலுடன் ஒரு நிலையான தேதியில் வழக்கமான வட்டி செலுத்துதல்களைப் பெறுவதற்கான உரிமையை வைத்திருப்பவர்களுக்கு வழங்குகிறது. ஈக்விட்டி பங்கின் ஈவுத்தொகை போலல்லாமல், நிறுவனம் நஷ்டம் செய்தாலும் கடனீட்டுக்கான வட்டி செலுத்துதல் கட்டாயமாகும். கலைப்பு போது, இந்த கருவி வைத்திருப்பவர்கள் பங்கு மற்றும் விருப்ப பங்குதாரர்களுக்கு முன்னுரிமை பெறுகிறார்கள்.

# 6 - விருப்பத்தேர்வுகள்

முன்னுரிமை பங்குதாரர்கள் முன்னுரிமை பங்குகளை வைத்திருப்பவர்கள், இது வைத்திருப்பவர்களுக்கு ஈவுத்தொகையைப் பெறுவதற்கான உரிமையை வழங்குகிறது; இருப்பினும், அவர்கள் எந்தவொரு வாக்குரிமையையும் கொண்டிருக்கவில்லை. கடன் பத்திரத்தைப் போலவே, இந்த வைத்திருப்பவர்கள் ஒரு குறிப்பிட்ட ஈவுத்தொகையைப் பெறுகிறார்கள், அமைப்பு லாபம் ஈட்டினாலும் அல்லது இழப்பை சந்தித்தாலும். கலைப்பு ஏற்பட்டால், முன்னுரிமை பங்குதாரர்கள் பங்கு பங்குதாரர்களைக் காட்டிலும் முந்தைய சொத்துக்களுக்கு உரிமை கோருகிறார்கள், ஆனால் பின்னர் கடன் மற்றும் பத்திரதாரர்களுக்கு.

# 7 - பரஸ்பர நிதிகள்

மியூச்சுவல் ஃபண்டுகள் சிறு முதலீட்டாளர்களிடமிருந்து பணத்தை சேகரிக்கின்றன மற்றும் சேகரிக்கப்பட்ட பணத்தை பங்குச் சந்தை, பொருட்கள் மற்றும் கடன் சந்தை உள்ளிட்ட நிதிச் சந்தைகளில் முதலீடு செய்கின்றன. மியூச்சுவல் ஃபண்ட் வைத்திருப்பவர் தங்கள் முதலீட்டிற்கு ஈடாக அலகுகளைப் பெறுகிறார், இது சந்தை விலையின் அடிப்படையில் சந்தையில் வாங்கப்பட்டு விற்கப்படுகிறது. முதலீட்டின் மீதான வருமானம் என்பது அதன் மூலதன மதிப்பீட்டின் கூட்டுத்தொகை மற்றும் முதலீட்டின் அசல் தொகையில் கிடைக்கும் எந்த வருமானமும் ஆகும். அதே நேரத்தில், அலகுகளின் நியாயமான மதிப்பு குறையக்கூடும், இது அலகு வைத்திருப்பவருக்கு இழப்பாகும்.

# 8 - துணை நிறுவனங்கள், கூட்டாளிகள் மற்றும் கூட்டு நிறுவனங்களில் ஆர்வம்

50% க்கும் அதிகமான பங்குகளை மற்றொரு நிறுவனம் (பெற்றோர் நிறுவனம்) கட்டுப்படுத்தும் ஒரு நிறுவனம் ஒரு துணை நிறுவனமாகும். ஒரு பெற்றோர் நிறுவனம் அதன் சொந்த செயல்பாடுகளிலிருந்து நிதிகளை ஒருங்கிணைத்து, அதன் துணை நிறுவனங்களின் செயல்பாடுகளை உள்ளடக்கியது, மேலும் அவற்றை அதன் சொந்த ஒருங்கிணைந்த நிதிநிலை அறிக்கைகளில் கொண்டு செல்லும். ஒரு துணை நிறுவனம் பெற்றோருக்கு ஈவுத்தொகை மற்றும் வருவாயின் பங்கை வழங்குகிறது.

ஒரு கூட்டு முயற்சி என்பது ஏற்பாட்டின் நிகர சொத்துக்களின் உரிமைகள் மீது கூட்டுக் கட்டுப்பாட்டைக் கொண்ட கட்சிகள். ஒரு கூட்டாளர் என்பது ஒரு முதலீட்டாளர் (20%) அல்லது அதற்கு மேற்பட்ட வாக்களிக்கும் சக்தியை (குறிப்பிடத்தக்க செல்வாக்கு) வைத்திருக்கும் ஒரு நிறுவனம் ஆகும். ஒரு துணை நிறுவனத்திற்கு எதிராக, முதலீட்டாளர் நிறுவனம் இணை நிறுவனத்தின் நிதிகளை ஒருங்கிணைக்கவில்லை, ஆனால் இணை நிறுவனத்தின் மதிப்பை அதன் இருப்புநிலைக் கணக்கில் ஒரு முதலீடாக பதிவு செய்கிறது. இணை / கூட்டு நிறுவனத்தால் ஈட்டப்பட்ட லாபத்தின் பங்கு முதலீட்டாளர் புத்தகங்களில் பகிரப்பட்டு பதிவு செய்யப்படுகிறது.

# 9 - காப்பீட்டு ஒப்பந்தங்கள்

ஐ.எஃப்.ஆர்.எஸ் 17 இன் அடிப்படையில், ஒரு கட்சி (வழங்குபவர்) குறிப்பிடத்தக்க காப்பீட்டு அபாயத்தை ஏற்றுக்கொண்டு, மற்ற கட்சிக்கு (பாலிசிதாரருக்கு) ஈடுசெய்ய ஒப்புக் கொண்டால், ஒரு குறிப்பிட்ட நிச்சயமற்ற எதிர்கால நிகழ்வும் காப்பீடு செய்யப்பட்ட நிகழ்வு, பாலிசிதாரரை மோசமாக பாதிக்கிறது, காப்பீட்டு ஒப்பந்தங்கள். எனவே, ஒப்பந்தத்தின் மதிப்பு கொள்கை உள்ளடக்கிய அபாயங்களிலிருந்து பெறப்படுகிறது.

ஆயுள் காப்பீட்டுக் கொள்கைகள் காப்பீட்டு வைத்திருப்பவருக்கு முதிர்ச்சியை செலுத்துகின்றன மற்றும் முதிர்ச்சியின் போது நிதிச் சொத்துகளாக இருக்கின்றன; இந்தக் கொள்கைகள் பாலிசியின் முதிர்வுத் தொகையை செலுத்துகின்றன.

# 10 - குத்தகைகளின் கீழ் உரிமைகள் மற்றும் கடமைகள்

குத்தகை என்பது ஒரு ஒப்பந்தமாகும், இதன் கீழ் ஒரு தரப்பினர் மற்றொரு தரப்பினருக்கு குறிப்பிட்ட காலத்திற்கு ஒரு குறிப்பிட்ட காலத்திற்கு சொத்தை பயன்படுத்த அனுமதிக்கின்றனர். அத்தகைய பெறத்தக்கவை நிதிச் சொத்துகள், ஏனெனில் இது மற்றொரு தரப்பினரால் பயன்படுத்தப்படும் சொத்துக்களுக்கு நிறுவனத்திற்கு ஒரு சொத்தை உருவாக்குகிறது.

# 11 - பங்கு அடிப்படையிலான கொடுப்பனவுகள்

பங்கு அடிப்படையிலான கட்டண ஏற்பாடுகள் ஒரு நிறுவனம் மற்றும் மற்றொரு தரப்பினருக்கு இடையில் உள்ளன, இது பங்குகள் மற்றும் பங்கு விருப்பங்கள் உட்பட நிறுவனத்தின் பங்கு கருவிகளின் மதிப்பின் அடிப்படையில் பணத்தைப் பெற மற்ற தரப்பினருக்கு உரிமை உண்டு. எடுத்துக்காட்டு: ஒரு நிறுவனம் அந்த நிறுவனத்தின் பங்கு கருவிகளுக்கு ஈடாக குறிப்பிட்ட சொத்துக்களைப் பெறுகிறது

# 12 - வழித்தோன்றல்கள்

வழித்தோன்றல்கள் என்பது ஹெட்ஜிங், ஊகம், நடுவர் வாய்ப்புகள் போன்றவற்றுக்கு பயன்படுத்தப்படும் அடிப்படை சொத்துக்களிலிருந்து பெறப்பட்ட ஒப்பந்தங்களாகும். இருப்பினும், கடன் கருவிகளைப் போலன்றி, அத்தகைய ஒப்பந்தத்திலிருந்து அசல் தொகை அல்லது முதலீட்டு வருமானம் எதுவும் பெறவில்லை. பொதுவான பங்குகள் எதிர்கால ஒப்பந்தங்கள், விருப்பங்கள் மற்றும் இடமாற்றங்கள் ஆகியவை அடங்கும்.

# 13 - பணியாளர் நன்மை திட்டங்கள்

வரையறுக்கப்பட்ட நன்மைத் திட்டம் என்பது ஐ.ஏ.எஸ் 19 இன் கீழ் வரையறுக்கப்பட்ட ஒரு வேலைவாய்ப்புக்குப் பிந்தைய நன்மைத் திட்டமாகும், இதன் மூலம் ஒரு நிறுவனம் ஒரு செயல்பாட்டு நுட்பத்தைப் பயன்படுத்துகிறது, அதாவது, ஊழியர்கள் தங்கள் சேவைக்கு ஈடாக சம்பாதித்த நன்மைகளுக்காக அந்த நிறுவனத்திற்கான மொத்த செலவை மதிப்பிடுவதற்கு திட்டமிடப்பட்ட அலகு கடன் முறை. தற்போதைய மற்றும் முந்தைய காலங்களில். மேலும், இந்த முறை கணக்கிடப்பட்ட நன்மைகளை அவற்றின் தற்போதைய மதிப்புக்கு தள்ளுபடி செய்கிறது, திட்ட நன்மைகளின் நியாயமான மதிப்பை வரையறுக்கப்பட்ட நன்மை கடமையிலிருந்து கழிக்கிறது, பற்றாக்குறை அல்லது உபரி தீர்மானிக்கிறது, மேலும் இறுதியாக லாபம் மற்றும் இழப்பு மற்றும் பிற விரிவான வருமானத்தில் அங்கீகரிக்கப்பட வேண்டிய தொகையை தீர்மானிக்கிறது.