இருப்புநிலைக் குறிப்பில் நீண்ட கால பொறுப்புகள் (வரையறை, பட்டியல்)

இருப்புநிலைக் குறிப்பில் நீண்ட கால கடன்கள் என்ன?

நடப்பு அல்லாத பொறுப்புகள் என பெரும்பாலும் குறிப்பிடப்படும் நீண்ட கால கடன்கள், அடுத்த 12 மாதங்களுக்குள் இருப்புநிலை தேதி அல்லது நிறுவனத்தின் இயக்க சுழற்சியில் இருந்து வராத கடன்கள் காரணமாக எழுகின்றன, பெரும்பாலும் அவை நீண்ட கால கடனைக் கொண்டுள்ளன.

ஒரு நிறுவனத்தின் இருப்புநிலைக் குறிப்பில் உள்ள ‘பொறுப்புகள்’ என்பது ஒரு நிறுவனம் ஒருவருக்கு (தனிநபர், நிறுவனங்கள் அல்லது நிறுவனங்கள்) செலுத்த வேண்டிய ஒரு குறிப்பிட்ட தொகையைக் குறிக்கிறது. அல்லது வேறு வார்த்தைகளில் கூறுவதானால், ஒரு நிறுவனம் ஒரு குறிப்பிட்ட தொகையை கடன் வாங்கினால் அல்லது வணிக நடவடிக்கைகளுக்கு கடன் வாங்கினால், நிறுவனம் அதை ஒரு குறிப்பிட்ட கால எல்லைக்குள் திருப்பிச் செலுத்த வேண்டிய கடமை உள்ளது. கால அளவை அடிப்படையாகக் கொண்டு, நீண்ட கால மற்றும் குறுகிய கால கடன்கள் தீர்மானிக்கப்படுகின்றன. ஒரு வருடத்திற்கும் மேலாக (பன்னிரண்டு மாதங்கள்) திருப்பிச் செலுத்த வேண்டிய நீண்ட கால கடன்கள் மற்றும் ஒரு வருடத்திற்கும் குறைவான எதையும் குறுகிய கால கடன்கள் என்று அழைக்கிறார்கள்.

எடுத்துக்காட்டாக - கம்பெனி எக்ஸ் லிமிடெட் 8 மாதங்களுக்கு ஆண்டுக்கு 5% வட்டி விகிதத்துடன் ஒரு வங்கியிடமிருந்து million 5 மில்லியனை கடன் வாங்கினால், கடன் குறுகிய கால கடன்களாக கருதப்படும். பதவிக்காலம் ஒரு வருடத்திற்கு மேல் ஆகிவிட்டால், அது இருப்புநிலைக் குறிப்பில் ‘நீண்ட கால பொறுப்புகள்’ கீழ் வரும்.

இருப்புநிலைக் குறிப்பில் நீண்ட கால கடன்களின் பட்டியல்

ஒரு நிறுவனம் எடுத்த கடன்களின் தன்மையின் அடிப்படையில், இருப்புநிலைக் குறிப்பில் நீண்ட கால கடன்களின் பட்டியல் இங்கே:

# 1 - பங்குதாரர்கள் மூலதனம்

பங்குதாரர்கள் ஒரு நிறுவனத்தின் உண்மையான உரிமையாளர் மற்றும் முன்னுரிமை பங்குதாரர்கள் மற்றும் பங்கு பங்குதாரர்கள் என இரண்டு பிரிவுகளாக வகைப்படுத்தலாம். முன்னுரிமை பங்குதாரர்களுக்கு இலாபங்களை விநியோகிக்கும் நேரத்தில் முன்னுரிமை அளிக்கப்படுகிறது (இழப்பும் இருந்தால் ஈவுத்தொகையைப் பெறுகிறது). இதற்கு மாறாக, ஈக்விட்டி பங்குதாரர்களுக்கு லாபம் இருக்கும்போதுதான் ஈவுத்தொகை கிடைக்கும். மறுபுறம், முன்னுரிமை பங்குதாரர்களைப் போலல்லாமல், பங்கு பங்குதாரர்களுக்கு வாக்களிக்கும் உரிமை உண்டு. ஆரம்ப மூலதனம் அல்லது வணிகத்திற்குத் தேவையான ‘விதை நிதி’ அடிப்படையில் பங்குதாரரின் பாக்கெட்டிலிருந்து வருகிறது, மேலும் மூலதனத்திற்கான பங்களிப்புகளின் அடிப்படையில் மொத்த மூலதனத் தொகையை மொத்த பங்குதாரர்களின் எண்ணிக்கையில் செலுத்தலாம். மூலதன பங்களிப்பின் படி ஆபத்து-க்கு-வெகுமதி விகிதம் ஒதுக்கப்பட்டுள்ளது. எடுத்துக்காட்டாக- நிறுவனம் A, Y & Z ஆகிய மூன்று முதலீட்டாளர்களால் capital 2000, $ 3000 மற்றும் $ 5000 மூலதன பங்களிப்புடன் நிதியளிக்கப்பட்டதாக வைத்துக்கொள்வோம், பின்னர் 2: 3: 5 இன் அடிப்படையில் லாபம் பகிரப்படும்.

இருப்புக்கள் மற்றும் உபரி என்பது பங்குதாரர்களின் பங்குகளின் மற்றொரு பகுதியாகும், இது ரிசர்வ் பகுதியைக் கையாள்கிறது. ஒரு நிறுவனம் நிலையான இலாபம் ஈட்டினால், ஒரு குறிப்பிட்ட நேரத்தில் இலாபக் குவியல் 'இருப்புக்கள் மற்றும் உபரி' என்று அழைக்கப்படும். எடுத்துக்காட்டாக, ஒரு வணிக அலகு வரிக்குப் பிறகு நிகர லாபத்தை (பங்குதாரர்களுக்கு விநியோகித்த பின்னர்) மூன்று ஆண்டுகள் @, 000 11,000, $ 80,000 மற்றும் $ 95,000. மொத்த இருப்புக்கள் $ (11000 + 80000 + 95000) அல்லது மூன்றாம் நிதியாண்டுக்குப் பிறகு 5,000 285,000 ஆக இருக்கும்.

இவ்வாறு, நாம் சொல்லலாம்

# 2 - நீண்ட கால கடன்

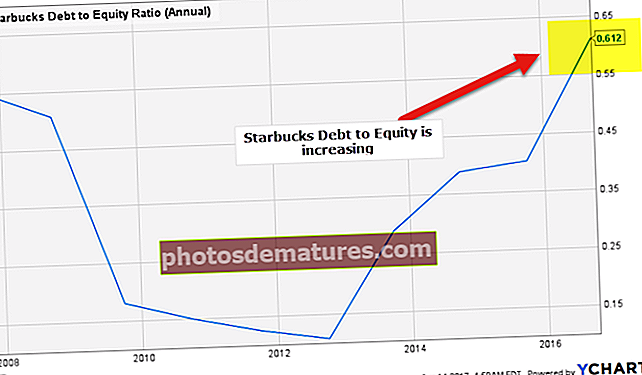

ஸ்டார்பக்ஸ் கடனின் நீண்ட கால பொறுப்பு உதாரணம் கீழே.

ஆதாரம்: ஸ்டார்பக்ஸ் எஸ்.இ.சி ஃபைலிங்ஸ்

கடன் வாங்குவது ஒரு வணிகத்தின் ஒருங்கிணைந்த பகுதியாகும்; முழு மூலதனத்தையும் பங்குதாரரின் மூலதனத்திலிருந்து மட்டுமே நிதியளிக்க முடியாது. பொதுவாக, உயர் மூலதன தீவிரத்திற்கு வெவ்வேறு கட்டங்களில் நிதி தேவைப்படுகிறது. எனவே, சுமூகமான செயல்பாடுகளை உறுதிப்படுத்த, ஒரு வணிக பிரிவு ஒரு நிதி நிறுவனம் அல்லது எந்தவொரு வங்கி அல்லது எந்தவொரு தனிநபர் அல்லது தனிநபர்களின் குழுவிலிருந்தும் கடன் பெறுகிறது. 12 மாதங்களுக்குப் பிறகு திருப்பிச் செலுத்தக்கூடிய கடன், வட்டியுடன் சேர்ந்து, நீண்ட கால கடன்கள் என்று அழைக்கப்படுகிறது. நீண்ட கால கடன்களின் வகைகள் -

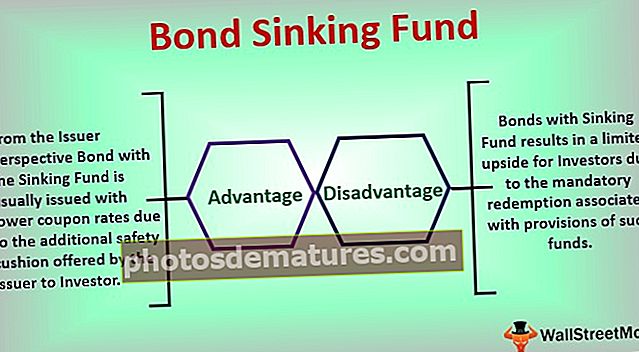

- ஒரு குறிப்பிட்ட அளவு நிலையான நலன்களைக் கொண்டிருக்கும் பத்திரங்கள் அல்லது கடன் பத்திரங்கள் பொதுவாக நிறுவனத்தால் கடன்தொகை செலுத்தப்படுகின்றன. நிறுவனத்தின் லாபத்தை பத்திரதாரர்கள் கவலைப்படுவதில்லை. நிறுவனம் திவாலானதாக அறிவிக்கப்படும் வரை அவர்கள் பணத்தைப் பெற கடமைப்பட்டுள்ளனர்.

- பத்திரங்கள் தவிர, கடன் வாங்குதல்கள் முன்கூட்டியே தீர்மானிக்கப்பட்ட தேதியுடன் நிறுவனங்கள் அல்லது வங்கிகளிடமிருந்து (கடனுக்கான கால) செய்யப்படலாம். நிர்ணயிக்கப்பட்ட நேரத்திற்குள் கடனை செலுத்தத் தவறினால், வட்டியுடன், நிறுவனத்தால் அபராதம் செலுத்த வேண்டிய கட்டாயம் ஏற்படலாம். ஆகவே, அதிக கடன் வாங்கும் தொகை பொதுவாக ஒரு நிறுவனத்திற்கு மோசமான சமிக்ஞையாகும், மேலும் வணிகச் சுழற்சி மாறினால் அது மோசமாகிவிடும்.

- பத்திரங்கள் எவ்வளவு பாதுகாப்பானவை என்பதைப் பொறுத்து மூடிஸ், ஸ்டாண்டர்ட் & புவர்ஸ் மற்றும் ஃபிட்ச் போன்ற மதிப்பீட்டு ஏஜென்சிகளால் பத்திரங்கள் மதிப்பிடப்படுகின்றன - முதலீட்டு தரம் அல்லது முதலீட்டு அல்லாத தரம்.

# 3 - ஒத்திவைக்கப்பட்ட-வரி பொறுப்புகள்

வரிக் கடன்கள் என்பது ஒரு நிறுவனம் இலாபம் ஈட்டினால் செலுத்த வேண்டிய கட்டாயமாகும். இவ்வாறு, ஒரு நிறுவனம் ஒரு குறிப்பிட்ட நிதியாண்டில் குறைந்த வரியைச் செலுத்தும்போது, அந்தத் தொகை அடுத்த நிதியாண்டில் திருப்பிச் செலுத்தப்பட வேண்டும். அதுவரை, பொறுப்பு ஒத்திவைக்கப்பட்ட வரியாக கருதப்படுகிறது, இது அடுத்த நிதியாண்டுடன் திருப்பிச் செலுத்தப்படும்.

எடுத்துக்காட்டாக, கம்பெனி எச்.ஆர். லிமிடெட் 17-18 நிதியாண்டில் $ 20,000 லாபம் ஈட்டியது மற்றும் 5000 டாலர் வரி செலுத்தியது (25% வரி விகிதத்தைக் கருதி), ஆனால் பின்னர் நிறுவனம் வரி-அடுக்கு 28% என்பதை உணர்ந்தது. பின்னர், இந்த வழக்கில், அடுத்த ஆண்டு வரி செலுத்துதலுடன் $ 600 செலுத்த வேண்டும்.

# 4 - நீண்ட கால ஏற்பாடு

ஒரு குறிப்பிட்ட தொகையை வழங்குவது என்பது பொதுவாக நிறுவனத்தின் எதிர்கால நடவடிக்கைக்கு ஒரு குறிப்பிட்ட செலவு அல்லது இழப்பு அல்லது மோசமான கடனை ஒதுக்கீடு செய்வதாகும். நிறுவனத்தால் இழப்பு கணக்கிடப்படும் வரை உருப்படி இழப்பாக கருதப்படுகிறது. எடுத்துக்காட்டாக, - அனைத்து ஆராய்ச்சி மற்றும் மேம்பாட்டுப் பகுதியும் மருந்துகளின் காப்புரிமையின் ஒப்புதலுடன் தொடர்புடையது என்பதால் காப்புரிமை உரிமைகள் தொடர்பான சில இழப்புகளை மருந்து நிறுவனங்கள் கருதுகின்றன. இதேபோல், நிலுவையில் உள்ள விசாரணைகளில் இருந்து வழக்கு கட்டணம் மற்றும் அபராதம் இருப்புநிலைக் குறிப்பில் அதே தலைப்புகளின் கீழ் வருகின்றன. எடுத்துக்காட்டாக, ஒரு வங்கி ஒரு குறிப்பிட்ட அளவு கடனை எதிர்பார்க்கிறது, அது மீட்க மிகவும் சாத்தியமில்லை, பின்னர் கடன் தொகை ‘மோசமான கடன்கள்’ என்று கருதப்படும்.

ஹிண்டல்கோ எடுத்துக்காட்டு

மேற்கண்ட எடுத்துக்காட்டு, ஹிண்டல்கோ இண்டஸ்ட்ரீஸ் நிறுவனம் அலுமினியம் பிரித்தெடுப்பதில் வியாபாரம் செய்து வருவதைக் காட்டுகிறது, மேலும் அலுமினிய முடிக்கப்பட்ட பொருட்களின் உற்பத்தி அதன் பங்குத் தளத்தை INR 204.89 Cr இலிருந்து உயர்த்தியுள்ளது. FY16 முதல் INR 222.72 Cr வரை. FY17 இல். மேலே உள்ள ஈக்விட்டி வரத்து அதிக ஈக்விட்டி தளத்தின் முடிவுகள், இது புதிதாக வழங்கப்பட்ட ஈக்விட்டி பங்கின் விளைவாகும்.

நிறுவனத்தின் இலாபத்தன்மை காரணமாக, இருப்புக்கள் ரூ .40401.69 கோடியிலிருந்து 45836 கோடி ரூபாய் வரை உயரும். இருப்பினும், நீண்ட கால கடன் விகிதம் INR 57928.93 Cr இலிருந்து குறைந்துள்ளது. 51855.29 Cr க்கு. இது முந்தைய ஆண்டை விட கிட்டத்தட்ட 10.5% ஆகும், இது ஆரோக்கியமான அறிகுறியாகும்.

ஒத்திவைக்கப்பட்ட வரி, இருப்புநிலைக் குறிப்பில் உள்ள பிற பொறுப்புகள் மற்றும் நீண்ட கால வழங்கல் ஆகியவை 2.4%, 2.23% மற்றும் 5.03% குறைந்துள்ளன, இது செயல்பாடுகள் YOY அடிப்படையில் மேம்பட்டுள்ளன என்பதைக் குறிக்கிறது.

முதலீட்டாளர்களுக்கு எதிராக நீண்ட கால பொறுப்புகள்

இந்த நீண்ட கால கடன்கள் முதலீட்டாளர்களுக்கு எவ்வளவு ஆபத்தானவை என்ற விவரங்களை கீழே உள்ள வரைபடம் நமக்கு வழங்குகிறது.

- பொதுவான பங்கு முதலீட்டாளருக்கு ஆபத்தானது என்பதை நாங்கள் கவனிக்கிறோம், அதே நேரத்தில் குறுகிய கால பத்திரங்கள் குறைந்த ஆபத்தானவை.

- இடையில் மூத்த பாதுகாக்கப்பட்ட வசதி, மூத்த பாதுகாக்கப்பட்ட குறிப்புகள், மூத்த பாதுகாப்பற்ற குறிப்புகள், துணைக் குறிப்பு, தள்ளுபடி குறிப்பு மற்றும் விருப்பமான பங்குகள் போன்றவை உள்ளன.

இருப்புநிலைக் குறிப்பில் நீண்ட கால கடன்களின் முக்கியத்துவம்

- இருப்புநிலைக் குறிப்பில் நீண்டகால பொறுப்புகள் வணிகத்தின் ஒருமைப்பாட்டை தீர்மானிக்கிறது. கடன் பகுதி ஈக்விட்டியை விட அதிகமாகிவிட்டால், வணிக நடவடிக்கைகளின் செயல்திறன் குறித்து கவலைப்பட இது ஒரு காரணம். இத்தகைய பொறுப்புகள் எதிர்காலத்தில் கட்டுப்படுத்தப்பட வேண்டும்.

- அதிக வழங்கல் அதிக இழப்புகளைக் குறிக்கிறது, அவை நிறுவனத்திற்கு சாதகமான காரணியாக இல்லை. அதிக செலவு இலாபங்களை சுருங்கச் செய்கிறது. மறுபுறம், ஒரு நிறுவனம் உண்மையான எண்ணிக்கையை விட உயர்ந்த ஏற்பாட்டைக் கருதினால், நாங்கள் நிறுவனத்தை ஒரு ‘தற்காப்பு’ என்று சொல்லலாம்.

- பங்கு பங்கு மூலதனம், இருப்புக்கள் மற்றும் கடனுடன் சேர்ந்து, நிறுவனத்தின் பணப்புழக்கத்தை தீர்மானிக்கிறது. சொத்துக்கள், புதிய கிளைகள் போன்றவற்றை வாங்குவது ஈக்விட்டி அல்லது கடனில் இருந்து நிதியளிக்கப்படலாம்.