வட்டி வருமானம் (வரையறை, எடுத்துக்காட்டு) | கணக்கு செய்வது எப்படி?

வட்டி வருமானம் என்றால் என்ன?

வட்டி வருமானம் மற்ற நிறுவனங்களுக்கு கடன் வழங்குவதன் மூலம் ஈட்டப்பட்ட வருவாய் மற்றும் சேமிப்புக் கணக்கில் உள்ள பணம், வைப்புச் சான்றிதழ்கள் அல்லது பிற முதலீடுகளில் சம்பாதித்த வட்டியைப் புகாரளிக்க நிறுவனத்தின் வருமான அறிக்கையில் இந்த சொல் பொதுவாகக் காணப்படுகிறது.

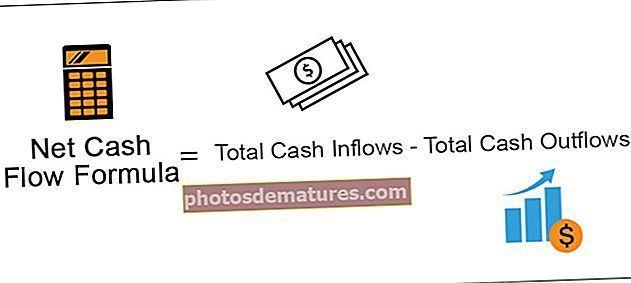

இந்த வட்டி அசல் முதலீட்டின் ஒரு பகுதி அல்ல என்பதால், அது தனித்தனியாக பதிவு செய்யப்பட்டுள்ளது. பணம் வழங்கப்பட்ட காலத்திற்கு வட்டி விகிதத்தால் அசல் தொகையை பெருக்கி இது பெறப்படுகிறது.

உதாரணமாக

பாங்க் ஆப் அமெரிக்காவின் உதாரணத்தை எடுத்துக் கொள்வோம். ஒரு வங்கிக்கான வருவாய் நிதி அல்லாத நிறுவனத்தின் வருவாயிலிருந்து வேறுபட்டது. ஒரு வங்கியின் வருவாய் நிகர வட்டி வருமானம் மற்றும் நிகர வட்டி அல்லாத வருமானம் ஆகியவற்றைக் கொண்டுள்ளது.

- பாங்க் ஆப் அமெரிக்காவைப் பொறுத்தவரை, இந்த காலகட்டத்தில் சம்பாதித்த மொத்த வட்டி 57.5 பில்லியன் டாலர்கள்.

- நிகர வட்டி வருமானம் (மொத்த வட்டி கழித்தல் மொத்த வட்டி செலவு). 44.6 பில்லியன்.

வட்டி வருமான வகைகள்

இரண்டு வகைகள் உள்ளன - - செயல்பாடுகளின் வருமானம் மற்றும் பிற வருமானம்

# 1 - செயல்பாடுகளின் வருமானம்

ஆதாரம்: பாங்க் ஆப் அமெரிக்கா எஸ்.இ.சி.

நிறுவனத்தின் வருமான அறிக்கை செயல்பாடுகள் மற்றும் பிற வருமானங்களிலிருந்து வருமானத்தை தனித்தனியாகக் காண்பிக்கும் சந்தர்ப்பங்களில், வட்டி வருமான வகைகள் வணிகத்தின் முதன்மை செயல்பாடுகளைப் பொறுத்தது. வணிகம் முதன்மையாக கடன் வழங்கும் நிறுவனங்கள் மற்றும் நிதி நிறுவனங்கள் போன்ற நலன்களிலிருந்து வருமானத்தை ஈட்டினால், இது செயல்பாடுகளின் வருமானமாக எடுத்துக் கொள்ளப்படுகிறது. மேலேயுள்ள எடுத்துக்காட்டில் இருந்து நாம் கவனிக்கிறபடி, பாங்க் ஆஃப் அமெரிக்காவின் முக்கிய வருமானம் “வட்டி” யிலிருந்து.

# 2 - செயல்படாத வருமானம் (பிற வருமானம்)

ஆதாரம்: ஸ்டார்பக்ஸ் எஸ்.இ.சி ஃபைலிங்ஸ்

முக்கிய வருமானம் வட்டியில் இருந்து வரவில்லை என்றால், அது செயல்படாத வட்டி வருமானம் மற்றும் பிற வருமானத்தின் கீழ் வருகிறது.

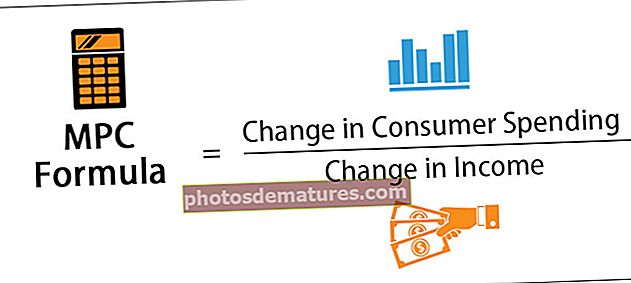

அனைத்து தனிநபர்களும், நிறுவனங்களும் நிதிச் சொத்துக்களைக் கொண்டுள்ளன, அதில் இருந்து அவர்கள் பல்வேறு நலன்களைப் பெறுகிறார்கள். ஒரு குறிப்பிட்ட காலப்பகுதியில் இந்த முதலீடுகளுக்கு ஈட்டப்பட்ட வட்டி நிறுவனத்திற்கு வருமானமாக எடுத்துக் கொள்ளப்படுகிறது.

பெரும்பாலான சந்தர்ப்பங்களில், தனிநபர் அல்லது அமைப்பு சம்பாதித்த வட்டி செயல்பாடுகள் அல்லது பிற வருமானத்திலிருந்து வருமானத்தின் கீழ் வருமான அறிக்கையில் தெரிவிக்கப்படுகிறது. இந்த வருவாயை வரி விதிக்கக்கூடிய வருமானமாக அறிவிக்க வேண்டும் என்று உள்நாட்டு வருவாய் அமைப்பு (ஐஆர்எஸ்) கட்டாயமாக்கியுள்ளது.

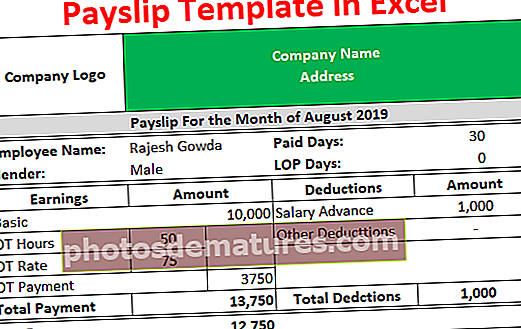

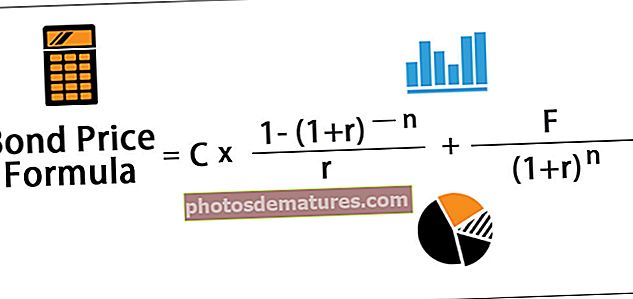

வட்டி வருமான கணக்கியல்

- கணக்கியலின் திரட்டல் முறையைப் பற்றி, வட்டி சம்பாதிக்கப்பட்டதால் பதிவு செய்யப்படுகிறது, மேலும் பணம் பெறுவதற்கான ஆபத்து குறைவாக இருப்பதாகக் கருதி பணம் செலுத்தப்படுவதால் அவசியமில்லை. வட்டிக்கான கணக்கியல் குறித்த சரியான பதிவை வைத்திருக்க, முதலீட்டு விதிமுறைகள் மற்றும் நிபந்தனைகள் பற்றிய விரிவான புரிதல் தேவை. இந்த திரட்டப்பட்ட வட்டியின் கணக்கீடு வட்டி வீதம், கூட்டு காலம் மற்றும் முதலீட்டு இருப்பு ஆகியவற்றைப் பொறுத்தது.

- இது தொகை ரொக்கமாக செலுத்தப்படலாம், அல்லது சம்பாதித்ததாக சம்பாதிக்கப்பட்டிருக்கலாம், ஆனால் இன்னும் செலுத்தப்படவில்லை. பிந்தைய சூழ்நிலைகளில், பணத்தைப் பெறுவதற்கான நிகழ்தகவு இருந்தால் மட்டுமே இதைப் புகாரளிக்க முடியும், மேலும் பெற வேண்டிய தொகையின் அளவைக் கண்டறிய முடியும். சேமிப்புக் கணக்கு அல்லது வைப்புச் சான்றிதழ் போன்ற வட்டிகளை செலுத்தும் நிறுவனத்தின் முதலீடுகளிலிருந்து இது பெறப்படுகிறது.

- இரண்டும் வேறுபட்டவை என்பதால் இது குழப்பமாகவோ அல்லது ஈவுத்தொகையுடன் கலக்கவோ கூடாது. ஒரு நிறுவனத்தின் பொதுவான அல்லது விருப்பமான பங்குகளை வைத்திருப்பவர்களுக்கு ஈவுத்தொகை செலுத்தப்படுகிறது, மேலும் இது வழங்கும் நிறுவனத்தின் தக்க வருவாயின் விநியோகத்தை குறிக்கிறது.

- பெறத்தக்க காலதாமதக் கணக்குகளில் வாடிக்கையாளர்கள் செலுத்தும் அபராதங்களும் வருமானமாகக் கருதப்படுகின்றன, ஏனெனில் இந்த கொடுப்பனவுகள் வாடிக்கையாளரின் பெறத்தக்க கணக்குகள் போன்ற நிறுவனத்தின் நிதிகளின் பயன்பாட்டுடன் தொடர்புடையவை. சில நிறுவனங்கள் இந்த வகை வருமானத்தை அபராதம் வருமானமாகக் குறிப்பிட விரும்புகின்றன. இது பொது லெட்ஜரில் உள்ள வட்டி வருமானக் கணக்கில் தெரிவிக்கப்படுகிறது. இது ஒரு வரி உருப்படி மற்றும் பொதுவாக வருமான அறிக்கையில் வட்டி செலவில் இருந்து தனித்தனியாக பதிவு செய்யப்படுகிறது. ஐஆர்எஸ் படி இந்த வருமானம் வரி விதிக்கப்படுகிறது, மேலும் இந்த வருமானத்திற்கு சாதாரண வரி விகிதம் பொருந்தும்.

- வங்கியின் வட்டி சம்பாதிக்க உதவும் சொத்துகளின் வகைகள் அடமானங்கள் போன்றவை: வாகன கடன்கள், தனிநபர் கடன்கள் மற்றும் வணிக ரியல் எஸ்டேட் கடன்கள்.

வட்டி வருமானம் எவ்வாறு செயல்படுகிறது? (தனிநபர்கள் மற்றும் வங்கிகள்)

- ஒரு நபர் ஒரு பெரிய அளவிலான மூலதன பொருட்கள் வணிகத்தை நடத்துகிறார் மற்றும் நிறுவனத்தின் சேமிப்புக் கணக்கில் $ 10, 50,000 இருப்பு வைத்திருக்கிறார் என்று வைத்துக்கொள்வோம். உரிமையாளர் முழுத் தொகையையும் திரும்பப் பெற முடிவு செய்யும் வரை இந்த $ 10, 50,000 கணக்கில் சும்மா இருக்கப் போவதில்லை என்பதை இப்போது புரிந்து கொள்ள வேண்டும்.

- சேமிப்புக் கணக்கு பராமரிக்கப்படும் வங்கி இந்த பணத்தை மற்றவர்களுக்கு கடனாகக் கொடுக்கிறது, அதற்கு பதிலாக, இந்த கடன் தொகையில் ஆர்வம் கொள்கிறது. இந்த அமைப்பு பின்னம் வங்கி என்றும் அழைக்கப்படுகிறது. இந்த சூழ்நிலையில் உள்ள வங்கி உண்மையான தொகையான $ 10, 50, 000 வைப்புகளில் ஒரு சிறிய சதவீதத்தை தனது கையில் வைத்திருக்கிறது.

- இப்போது, வங்கி வழங்கிய இந்த கடன்கள் நீண்ட கால அல்லது குறுகிய காலமாக இருக்கலாம். குறுகிய கால கடன்கள் மற்ற வங்கிகளுக்கு வழங்கப்படும் ஒரே இரவில் கடன்கள். நபரின் வைப்புத்தொகையில் வங்கி பணம் பெறுவதால், வங்கி வைப்புத்தொகையின் உரிமையாளருக்கு வட்டியாக ஒரு தொகையை செலுத்துகிறது, இதனால் பணத்தை கணக்கில் வைத்திருக்க உரிமையாளர் தூண்டப்படுகிறார். எனவே, ஆண்டு முழுவதும், பண இருப்பு என்பது ஒவ்வொரு மாதத்தின் முடிவிலும் வங்கி செலுத்தும் வட்டி ஆகும்.

- வங்கிக் கணக்கில் வைப்பு உரிமையாளருக்கு எவ்வளவு வட்டி செலுத்தியது என்ற விவரங்களை வங்கி அனுப்ப வேண்டும். இந்த அறிக்கையின் அடிப்படையில், வைப்புத்தொகையின் உரிமையாளர் நிதிச் சொத்துகளில் எவ்வளவு வரி விதிக்கக்கூடிய வட்டி வருமானத்தைப் பெற்றார் என்பது பற்றிய தெளிவான யோசனை பெறுகிறார். எனவே உரிமையாளரின் வணிகத்திற்கு வட்டி செலுத்துதல் கிடைக்கிறது, இது அவரது வருமான அறிக்கையில் வருமானமாக பதிவு செய்யப்படுகிறது.