கடன் சிண்டிகேஷன் (பொருள், செயல்முறை) | கடன் சிண்டிகேஷன் எவ்வாறு செயல்படுகிறது?

கடன் அர்த்தத்தின் சிண்டிகேஷன்

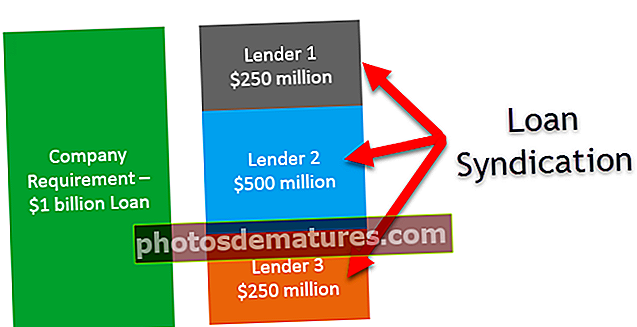

ஒரு பெரிய கடன் வாங்குபவருக்கு நிதித் தேவைகளை வழங்குவதற்காக (பொதுவாக திறனில் இருந்து ஒற்றை கடன் வழங்குபவர்) ஒருவருக்கொருவர் இடையே ஆபத்து மற்றும் வருவாயைப் பிரிப்பது நடைபெறுகிறது, இது கடன் சிண்டிகேஷன் என்று அழைக்கப்படுகிறது.

கடன் சிண்டிகேஷனில், வங்கிகளின் ஒரு குழு ஒரு கடன் வாங்குபவருக்கு கூட்டாக கடன்களை வழங்குகிறது, ஏனெனில் ஒரு ஒற்றை வங்கியால் கடன் வாங்குபவரின் பெரும் தேவையை பூர்த்தி செய்ய முடியாது, ஏனெனில் அது ஆபத்து வெளிப்பாட்டிற்கு அப்பாற்பட்டதாக இருக்கலாம். ஒரு பெரிய திட்டத்தில் பணிபுரியும் பெரிய நிறுவனங்களுக்கு இந்த வகை கடன் ஒருங்கிணைப்பு செயல்முறை தேவைப்படுகிறது, மேலும் அந்த திட்டத்திற்கு அவர்களின் வணிகத்திற்கு பெரும் மூலதனம் தேவைப்படுகிறது.

கடன் சிண்டிகேஷனின் அம்சங்கள்

- பெரிய தொகை.

- ஒரு தனிப்பட்ட வங்கிக்கும் கடன் வாங்குபவருக்கும் இடையே தனி ஒப்பந்தம் இல்லை.

- அங்கு எந்த தெளிவற்ற தன்மையும் பயன்படுத்தப்படவில்லை.

- ஒப்பந்தத்திற்கான நீளம் பொதுவாக 3 முதல் 15 ஆண்டுகள் வரை பயன்படுத்தப்படுகிறது.

- குறைந்த ஆபத்து கடன் சிண்டிகேஷனில் காணப்படுகிறது.

- ஒவ்வொரு வங்கியும் சமமான தொகையை வழங்க வேண்டிய அவசியமில்லை.

கடன் சிண்டிகேஷன் எவ்வாறு செயல்படுகிறது என்பதற்கான எடுத்துக்காட்டு

ஈ.எஃப்.ஜி லிமிடெட் ஒரு தேசிய அமைப்பு மற்றும் இப்போது வணிக நிறுவனத்தை நடத்துவதற்கு ஒரு பன்னாட்டு நிறுவனமாக இருக்க விரும்புகிறது என்று வைத்துக்கொள்வோம், அதற்கு பெரிய அளவு மூலதனம் தேவைப்படுகிறது மற்றும் நிறுவனம் ஒரு வங்கியுடன் நல்ல உறவைக் கொண்டுள்ளது. இந்த பெரிய மூலதனம் மிக அதிகமாக உள்ளது, ஒரு வங்கியால் நிதியளிக்க முடியாது, அதிக ஆபத்தை மட்டும் எடுக்க முடியாது.

EFG ltd தனது விருப்பமான வங்கியை (முன்னணி வங்கி) அணுகி, அந்த நிறுவனம் ஒரு நல்ல உறவைக் கொண்டுள்ளது, மேலும் எங்கள் நிறுவனத்திற்கு 2 பில்லியன் டாலர் தேவை என்று கூறுகிறது. கடனை ஒருங்கிணைப்பதற்காக வங்கி நிறுவனத்திற்கு ஒரு விருப்பத்தை அளிக்கிறது, ஏனெனில் இவ்வளவு பெரிய தொகையை தனித்தனியாக நிதியளிப்பது சாத்தியமில்லை. விருப்பமான வங்கி இப்போது கிளையண்ட் (நிறுவனம்) உடன் மற்ற வங்கிகளை அறிமுகப்படுத்துகிறது, மேலும் அவற்றுக்கு இடையேயான தொகையை எவ்வாறு பிரிப்பது என்பதை அனைவரும் தீர்மானிப்பார்கள் (அது சமமாக இருக்கலாம் அல்லது இல்லாமலும் இருக்கலாம்) மற்றும் வங்கிகளில் ஒன்று முகவர் வங்கியாக நியமிக்கப்படும், மற்ற அனைத்து வங்கிகளும் அறியப்படும் பங்கேற்கும் வங்கிகளாக

கடன் சிண்டிகேஷனில் பங்கேற்பாளர்கள்

கடன் சிண்டிகேஷனில் பங்கேற்பவர்கள் கீழே.

# 1 - லீட் வங்கியை ஏற்பாடு வங்கி என்றும் அழைக்கலாம்

- லீட் வங்கி ஒரு மேலாளராக செயல்படுகிறது மற்றும் கடனின் தரப்பினரால் தீர்மானிக்கப்படும் ஒரு குறிப்பிட்ட காலத்தின் அடிப்படையில் நிதியை ஒழுங்கமைக்க கடன் வாங்குபவரால் பொறுப்பாகும்.

- முன்னணி வங்கி மற்ற வங்கிகளை கடன் வழங்கும் கட்சிகளாகக் கண்டுபிடிக்க வேண்டும், அவை இந்த ஒருங்கிணைப்பில் விருப்பத்துடன் பங்கேற்கலாம் மற்றும் ஒன்றாக ஆபத்தைத் தாங்க தயாராக உள்ளன.

- முன்னணி வங்கி ஒப்பந்தத்தின் விவரங்களை விவாதிக்க வேண்டும் மற்றும் பங்கேற்கும் வங்கிகளுடன் கடன் ஆவணங்களை தயாரிப்பதற்கான பொறுப்பு.

# 2 - அண்டர்ரைட்டிங் வங்கி

- முன்னணி வங்கியானது தேவையான கடனின் குழுவிலகப்படாத பகுதிகளை எழுதலாம் அல்லது வேறு வங்கியும் கடனுக்கு அண்டர்ரைட் செய்யலாம்.

- எழுத்துறுதி அளிக்கும் வங்கிகள் ஏற்படக்கூடிய ஆபத்தை எடுக்கும்.

# 3 - பங்கேற்கும் வங்கி

- கடன் சிண்டிகேஷனில் பங்கேற்கும் அனைத்து வங்கிகளும் பங்கேற்கும் வங்கி என்று அழைக்கப்படுகின்றன.

- பங்கேற்கும் வங்கிகள் பங்கேற்பதற்கு கட்டணம் வசூலிக்கும்.

# 4 - முகவர் வங்கி

- கடன் சிண்டிகேஷன் திறம்பட செயல்படுவதை உறுதி செய்வதே முகவர் வங்கியின் பணி.

- முகவர் வங்கி கடன் வாங்குபவருக்கும் கடன் வழங்குபவருக்கும் இடையில் ஒரு மத்தியஸ்தராக செயல்படுகிறது, மேலும் இரு தரப்பினருக்கும் (கடன் வாங்குபவர் மற்றும் கடன் வழங்குபவர்) ஒப்பந்தக் கடமையைக் கொண்டிருந்தது.

- சில சந்தர்ப்பங்களில், முகவர் வங்கியில் ஏஜென்சி ஒப்பந்தத்தில் கூறப்பட்ட சில கூடுதல் கடமைகள் உள்ளன.

- பங்கேற்கும் அனைத்து வங்கிகளிடமிருந்தும் நிதியை கடன் வாங்குபவருக்கு அனுப்பவும், வட்டி மற்றும் அசல் தொகையை கடன் வாங்குபவரிடமிருந்து பங்குபெறும் வங்கிகளுக்கு அனுப்பவும் முகவர் வங்கிகளின் அடிப்படை பணி.

கடன் சிண்டிகேஷன் வகைகள்

கடன் சிண்டிகேஷன் வகைகள் பின்வருமாறு.

வகை # 1 - எழுத்துப்பூர்வ ஒப்பந்தம்

இந்த ஏற்பாட்டின் கீழ், முன்னணி முகவர் முழு கடனுக்கும் உத்தரவாதம் அளிக்கிறார். கடன் முழுமையாக தேவையில்லை என்றால், அடிக்கோடிட்ட பகுதியை உறிஞ்சுவதற்கு முன்னணி முகவருக்கு ஒரு விருப்பம் உள்ளது. இந்த கடன் சிண்டிகேஷன் அதிக சேவைக் கட்டணங்களை ஈர்க்கிறது மற்றும் இந்த வகையான கடன்கள் அதிக ஆபத்தைக் கொண்டுள்ளன, மேலும் இது வங்கிக்கு பெரும் லாபத்தை தரும்.

வகை # 2 - சிறந்த- முயற்சி ஒப்பந்தம்

இந்த ஏற்பாட்டின் கீழ், முன்னணி வங்கி கடமைப்பட்டிருக்கவில்லை அல்லது கடன் வாங்குபவருக்குத் தேவைப்படும் முழு அளவிலான கடனுக்கும் உத்தரவாதம் அளிக்கவில்லை, மீதமுள்ள கடன்களை வழங்க மற்ற கடன் வழங்குநர்களைக் கண்டுபிடிப்பதற்கு தங்களால் முடிந்த அனைத்தையும் மேற்கொள்கிறது. சந்தை நிலையின் மாற்றங்களை சாதகமாகப் பயன்படுத்துவதன் மூலம் கடனின் எந்தவொரு சந்தாதாரர் பகுதியும் நிரப்பப்படும். கடன் தொடர்ச்சியாக சந்தாதாரராக இருந்தால், கடன் வாங்குபவர் குறைந்த அளவு கடனை ஏற்கும்படி கட்டாயப்படுத்தப்படலாம் அல்லது கடனை ரத்து செய்யலாம்.

வகை # 3 - கிளப் ஒப்பந்தம்

இந்த வகை சிண்டிகேஷன் 150 மில்லியன் டாலர் வரை சிறிய தொகையாகும். இதில், கிளப்பின் அனைத்து உறுப்பினர்களுக்கும் சம பங்கு உண்டு. இந்த கடன் வாங்குபவர் கிளப்பை ஏற்பாடு செய்யலாம் அல்லது ஏற்பாட்டாளர் ஈடுபடலாம்.

கடன் சிண்டிகேஷன் செயல்முறை

கடன் சிண்டிகேஷன் செயல்முறை இங்கே.

- படி 1: விளம்பரதாரர்களுடன் ஆரம்ப விவாதம் இருக்க வேண்டும்.

- படி 2: பின்னர், திட்ட மதிப்பீடு செய்யப்பட வேண்டும்.

- படி 3: நிதி ஆதாரங்களுக்கான மாற்று வழிகள் செய்யப்பட வேண்டும்.

- படி 4: பின்னர், கடன் வழங்குபவர்களுடன் பூர்வாங்க கலந்துரையாடல் செய்யப்பட வேண்டும்.

- படி 5: பின்னர் கடன் விண்ணப்பத்தைத் தயாரிப்பது மற்றும் அதைப் பின்தொடர்வது அவசியம்.

- படி 6: நிதி பகுப்பாய்வு செய்வதன் மூலம் திட்ட மதிப்பீட்டில் உதவி வழங்குதல்.

- படி 7: கடைசியாக, கடன் வழங்கும் கடிதத்தை கடன் வழங்கும் நிறுவனத்திடமிருந்து பெற வேண்டும்.

நன்மைகள்

- நிதியுதவி குறைந்த நேரத்தையும் முயற்சியையும் எடுக்கும்.

- கடனின் நிர்வாகம் மிகவும் திறமையானது.

- கடன் வாங்குபவர்களுக்கு ஒரு நல்ல சந்தை பிம்பத்தை நிறுவுவது நன்மை பயக்கும்.

- கடன் வாங்குபவர்களுக்கு கட்டமைப்பு மற்றும் விலை நிர்ணயம் ஆகியவற்றில் நெகிழ்வுத்தன்மை உள்ளது.

- கடன் வாங்குபவர் ஒவ்வொரு வங்கியிலும் செல்ல வேண்டிய அவசியமில்லை, மேலும் அனைத்து வங்கிகளுக்கும் தனித்தனி விண்ணப்பத்தைப் பயன்படுத்த வேண்டிய அவசியமில்லை.

- கடனின் நோக்கம் மற்றும் காலம் நிர்ணயிக்கப்பட்டுள்ளது.

- கணினி எளிது.

தீமைகள்

- வங்கியுடன் பேச்சுவார்த்தை நடத்துவதற்கு பல்வேறு நாட்கள் ஆகலாம், எனவே கடன் ஒருங்கிணைப்பு என்பது நேரத்தை எடுத்துக்கொள்ளும் செயல்முறையாகும்.

- சிண்டிகேட் கடன் ஒப்பந்தங்களால் கடன் வாங்குபவர்களும் மோசமாக பாதிக்கப்படலாம்.

- சிக்கல் எழுந்தால், கடன் வாங்குபவர்களுக்கு ஒரே நேரத்தில் அனைத்து வங்கிகளையும் திருப்திப்படுத்துவது கடினமாக இருக்கலாம்.

- பல கட்சிகளுக்கு இடையிலான உறவை நிர்வகிப்பது கடினமான பணியாகும்.

- லாபம் தோல்வியுற்றால், சிறிய வங்கி அதன் மூலதனத்தை திரும்பப் பெற விரும்புகிறது.

முடிவுரை

கடன் சிண்டிகேஷனில், பல்வேறு கடன் வழங்குநர்கள் கடனின் பல்வேறு பகுதிகளை வழங்குகிறார்கள். ஒவ்வொரு கடனளிப்பவருக்கும் கடனில் தங்கள் பங்கு குறித்து ஒரு பொறுப்பு உள்ளது. ஒன்றுக்கு மேற்பட்ட கடன் வழங்குபவர்களிடையே கடனை (பெரிய தொகை) பகிர்வதால் ஒவ்வொரு கடன் வழங்குநருக்கும் குறைந்த ஆபத்து உள்ளது. வங்கிகள் அல்லது நிதி நிறுவனங்கள் கடன் ஒருங்கிணைப்பிலிருந்து லாபம் பெறுகின்றன.