இருப்பு விகித சூத்திரம் | படி கணக்கீட்டு எடுத்துக்காட்டுகள்

இருப்பு விகிதத்தைக் கணக்கிடுவதற்கான சூத்திரம்

ரிசர்வ் விகிதம் என்பது வணிக வங்கிகள் மத்திய வங்கியுடன் பண இருப்பு வடிவத்தில் பராமரிக்க கடமைப்பட்டுள்ள மொத்த வைப்புகளின் பகுதியைக் குறிக்கிறது, மேலும் இது எந்தவொரு வணிக கடனுக்கும் கிடைக்காது. ரிசர்வ் விகிதத்திற்கான தேவை நாட்டின் மத்திய வங்கியால் தீர்மானிக்கப்படுகிறது, அதாவது அமெரிக்காவின் விஷயத்தில் பெடரல் ரிசர்வ். ஒரு வங்கிக்கான கணக்கீட்டை மத்திய வங்கியுடன் பராமரிக்கப்படும் பண இருப்புக்களை வங்கி வைப்புகளால் பிரிப்பதன் மூலம் பெறலாம், அது சதவீதத்தில் வெளிப்படுத்தப்படுகிறது.

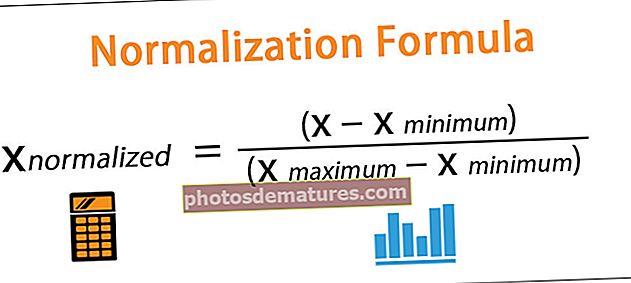

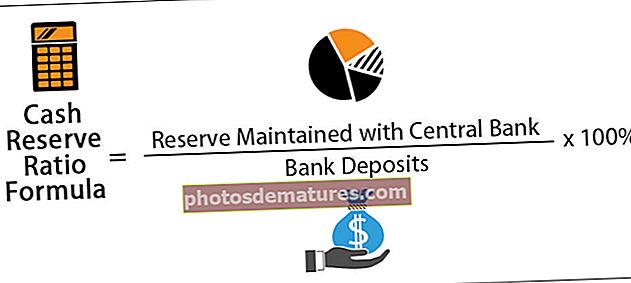

இருப்பு விகித சூத்திரம்,

இருப்பு விகிதம் = மத்திய வங்கி / வங்கி வைப்புகளுடன் பராமரிக்கப்படும் இருப்பு * 100%

ரிசர்வ் விகித சூத்திரத்தின் விளக்கம்

பின்வரும் படிகளைப் பயன்படுத்தி கணக்கீடு செய்ய முடியும்:

படி 1: முதலாவதாக, மத்திய வங்கியுடன் வங்கியால் பராமரிக்கப்படும் இருப்புத் தொகையைத் தீர்மானியுங்கள், அது வங்கியால் வெளியிடப்பட்ட வெளிப்பாட்டில் எளிதாகக் கிடைக்கும்.

படி 2: அடுத்து, வங்கி கடன் வாங்கிய வங்கி வைப்புகளை தீர்மானிக்கவும். இது நிகர தேவை மற்றும் நேரக் கடன்கள் என்றும் அழைக்கப்படுகிறது.

படி 3: இறுதியாக, ஒரு வங்கியின் கணக்கீடு மத்திய வங்கியுடன் (படி 1) பராமரிக்கப்படும் பண இருப்புக்களை நிகர தேவை மற்றும் நேரக் கடன்கள் (படி 2) ஆகியவற்றால் வகுப்பதன் மூலம் பெறப்படுகிறது, பின்னர் கீழே காட்டப்பட்டுள்ளபடி 100% பெருக்கப்படுகிறது.

ரிசர்வ் விகித ஃபார்முலா = மத்திய வங்கி / வங்கி வைப்புகளுடன் பராமரிக்கப்படும் இருப்பு * 100%

ரிசர்வ் விகித ஃபார்முலாவின் எடுத்துக்காட்டுகள் (எக்செல் வார்ப்புருவுடன்)

இதை நன்கு புரிந்துகொள்ள சில எளிய மற்றும் மேம்பட்ட எடுத்துக்காட்டுகளைப் பார்ப்போம்.

இந்த பண இருப்பு விகித ஃபார்முலா எக்செல் வார்ப்புருவை இங்கே பதிவிறக்கம் செய்யலாம் - பண இருப்பு விகிதம் ஃபார்முலா எக்செல் வார்ப்புரு

எடுத்துக்காட்டு # 1

சமீபத்தில் மத்திய வங்கியில் ஒரு வங்கியாக பதிவுசெய்யப்பட்ட XYZ வங்கி லிமிடெட் உதாரணத்தை எடுத்துக் கொள்வோம். தற்போதைய ஒழுங்குபடுத்தப்பட்ட இருப்பு விகிதம் 4% ஆக இருந்தால் பண இருப்பு தேவையை தீர்மானிக்க வங்கி விரும்புகிறது. வங்கியின் நிகர தேவை மற்றும் நேர கடன்கள் 2 பில்லியன் டாலர்கள்.

- கொடுக்கப்பட்ட, இருப்பு விகிதம் = 4%

- வங்கி வைப்பு = $ 2,000,000,000

எனவே, XYZ வங்கி லிமிடெட் பராமரிக்க வேண்டிய இருப்பு மேற்கண்ட சூத்திரத்தைப் பயன்படுத்தி கணக்கிடலாம்,

= 4% * $2,000,000,000

பராமரிக்க வேண்டிய இருப்பு =, 000 80,000,000 அல்லது million 80 மில்லியன்

எனவே, மத்திய வங்கி விதிமுறைகளின்படி 80 மில்லியன் டாலர் ரொக்க இருப்பு வைத்திருக்க XYZ வங்கி லிமிடெட் தேவை.

எடுத்துக்காட்டு # 2

இருப்பு விகிதத்தை 4% முதல் 5% வரை உயர்த்துவதன் மூலம் பொதுமக்களுக்கு பணம் வழங்குவதை கட்டுப்படுத்த மத்திய வங்கி முடிவு செய்துள்ள ஒரு உதாரணத்தை எடுத்துக்கொள்வோம். புதிய ஆட்சியின் படி XYZ வங்கி லிமிடெட் பராமரிக்க வேண்டிய கூடுதல் இருப்பைத் தீர்மானித்தல்.

- கொடுக்கப்பட்ட, புதிய இருப்பு விகிதம் = 5%

- வங்கி வைப்பு = $ 2,000,000,000

எனவே, XYZ வங்கி லிமிடெட் பராமரிக்க வேண்டிய திருத்தப்பட்ட இருப்பு மேற்கண்ட சூத்திரத்தைப் பயன்படுத்தி கணக்கிடலாம்,

= 5% * $2,000,000,000

பராமரிக்க வேண்டிய இருப்பு =, 000 100,000,000 அல்லது million 100 மில்லியன்

எனவே, மத்திய வங்கி சுருக்க நாணயக் கொள்கையில் கவனம் செலுத்துவதால், புதிய ஆட்சிக்கு இணங்க கூடுதல் $ 20 மில்லியன் (= $ 100 மில்லியன் - $ 80 மில்லியன்) பண இருப்பு பராமரிக்க XYZ வங்கி லிமிடெட் கடமைப்பட்டுள்ளது.

எடுத்துக்காட்டு # 3

2018 ஆம் ஆண்டிற்கான பாங்க் ஆப் அமெரிக்காவின் ஆண்டு அறிக்கையின் உதாரணத்தை எடுத்துக் கொள்வோம். ஆண்டு அறிக்கையின்படி, டிசம்பர் 31, 2018 நிலவரப்படி வங்கியின் மொத்த வைப்பு 1,381.48 பில்லியன் டாலர்கள். பாங்க் ஆப் அமெரிக்கா பல்வேறு பிராந்தியங்களின் இருப்பு தேவைக்கு உட்பட்டிருந்தாலும், கணக்கீட்டின் எளிமை, இந்த விஷயத்தில் பெடரல் ரிசர்வ் இருப்பு தேவையை நாங்கள் கருதுவோம், அதாவது 10%. 2018 ஆம் ஆண்டிற்கான வங்கியின் பண இருப்புத் தேவையைத் தீர்மானித்தல்.

- கொடுக்கப்பட்ட, இருப்பு விகிதம் = 10%

- வங்கி வைப்பு = 38 1,381.48 பில்லியன்

எனவே, 2018 ஆம் ஆண்டிற்கான பாங்க் ஆப் அமெரிக்காவால் பராமரிக்கப்பட வேண்டிய இருப்பு மேற்கண்ட சூத்திரத்தைப் பயன்படுத்தி கணக்கிடலாம்,

= 10% * $ 1,381.48 பில்லியன்

பராமரிக்க வேண்டிய இருப்பு = 8 138.15 பில்லியன்

எனவே, மத்திய வங்கி விதிமுறைகளின்படி 2018 ஆம் ஆண்டிற்கான 138.15 பில்லியன் டாலர் ரொக்க இருப்பு பராமரிக்க பேங்க் ஆப் அமெரிக்கா தேவை. இது பெடரல் ரிசர்வ், யு.எஸ் அல்லாத மத்திய வங்கிகள் மற்றும் பிற வங்கிகளுடன் 148.34 பில்லியன் டாலர் வட்டி தாங்கும் வைப்புத்தொகைகளுடன் மிகவும் பொருத்தமாக உள்ளது.

பொருத்தமும் பயன்பாடும்

வங்கி பொருளாதாரத்தின் கண்ணோட்டத்தில், ரிசர்வ் விகிதத்தின் கருத்தைப் புரிந்துகொள்வது முக்கியம், ஏனென்றால் ஏராளமான வைப்புத்தொகையாளர்கள் தங்கள் வைப்புத் தொகையை திரும்பப் பெற முடிவு செய்தால், வங்கி ரன் என்று பிரபலமாக அறியப்பட்டால், நிதி பற்றாக்குறை ஏற்படுவதைத் தடுக்க ரிசர்வ் பராமரிக்க இது பயன்படுகிறது. . ஒவ்வொரு பிராந்தியத்தின் மத்திய வங்கிகளாலும் பராமரிக்கப்பட வேண்டிய இருப்புத் தொகை வங்கி ஓட்டத்தின் போது பணத் தேவை தொடர்பான கடந்த கால அனுபவத்தின் அடிப்படையில் தீர்மானிக்கப்படுகிறது. உண்மையில், பொருளாதாரத்தில் பண விநியோகத்தை நிர்வகிக்க மத்திய வங்கி இருப்பு விகிதத்தைப் பயன்படுத்துகிறது.

உதாரணமாக, ஒரு மத்திய வங்கி பொருளாதாரத்திற்கு ஒரு சுருக்க நாணயக் கொள்கை பொருத்தமானது என்று நினைக்கும் போது, அது சந்தையில் இருந்து பண விநியோகத்தைத் தடுப்பதற்காக வங்கி கடனைக் குறைக்க இருப்பு விகிதத்தை உயர்த்தும். மறுபுறம், பொருளாதாரம் ஒரு விரிவாக்க நாணயக் கொள்கையை கோருகிறது என்று ஒரு மத்திய வங்கி நினைக்கும் போது, அது சந்தை பணப்புழக்கத்தை அதிகரிக்கும் பொருட்டு இருப்பு விகிதத்தை குறைக்கும். எனவே, இருப்பு விகிதம் ஒரு நாட்டின் பொருளாதார நிலை மற்றும் பணவியல் கொள்கையை வரையறுக்க ஒரு முக்கிய காரணியாகும்.