கடன் ஒப்பந்தங்கள் | பத்திர உடன்படிக்கை எடுத்துக்காட்டுகள் | நேர்மறை மற்றும் எதிர்மறை

கடன் ஒப்பந்தங்கள் என்றால் என்ன?

கடன் ஒப்பந்தங்கள் என்பது கடன் வழங்குநர்கள், சப்ளையர்கள், விற்பனையாளர்கள், பங்குதாரர்கள், முதலீட்டாளர்கள் போன்ற பல்வேறு கட்சிகளுக்கிடையில் செய்யப்படும் முறையான ஒப்பந்தங்கள் அல்லது வாக்குறுதிகள் மற்றும் அந்நிய விகிதங்கள், செயல்பாட்டு மூலதன விகிதங்கள், ஈவுத்தொகை செலுத்தும் விகிதங்கள் போன்ற நிதி விகிதங்களுக்கான வரம்புகளைக் குறிப்பிடும் ஒரு நிறுவனம். கடனாளி மீறுவதைத் தவிர்க்க வேண்டும்.

வெறுமனே, கடன் வழங்குநர்கள் கடன் வாங்குபவர்களுக்கு கடன் கொடுக்கும்போது, அவர்கள் ஒரு ஒப்பந்தத்தில் கையெழுத்திடுகிறார்கள். இந்த ஒப்பந்தத்தின் கீழ், கடன் வாங்குபவர்கள் சில கட்டுப்பாடுகளை கடைபிடிக்க வேண்டும், இதனால் கடன் வழங்குபவர்களின் வட்டி பாதுகாக்கப்படுகிறது.

ஆதாரம்: akelius.com

கடன் ஒப்பந்தங்கள் (பாண்ட் உடன்படிக்கைகள்) பல பெயர்களால் அழைக்கப்படலாம். பிரபலமான பெயர்களில் இரண்டு வங்கி ஒப்பந்தங்கள் மற்றும் நிதி ஒப்பந்தங்கள். உண்மையில், அவை அனைத்தும் ஒரே பொருளைக் குறிக்கின்றன.

கடன் ஒப்பந்தங்கள் ஏன் அவசியம்?

வேறு வார்த்தைகளில் கூறுவதானால், பத்திர உடன்படிக்கை கடன் வழங்குநர்கள் கடன் வாங்குபவர்களை ஏதாவது செய்வதிலிருந்து ஏன் கட்டுப்படுத்துவார்கள்? பத்திர உடன்படிக்கை கடன் வழங்குநர்கள் விதிமுறைகள் மற்றும் கட்டுப்பாடுகளுடன் கடன் வாங்குபவர்களுக்கு அழுத்தம் கொடுக்க விரும்பவில்லை. இருப்பினும், அவர்கள் கடன் வாங்குபவர்களை சில விதிமுறைகள் மற்றும் நிபந்தனைகளுடன் பிணைக்கவில்லை என்றால், அவர்கள் பணத்தை திரும்பப் பெற முடியாது.

கடன் ஒப்பந்தங்களும் கடன் வாங்குபவர்களுக்கு உதவுகின்றன என்பதையும் கவனத்தில் கொள்ள வேண்டும் (ஆம், தடைசெய்யப்பட்ட பின்னரும் கூட). கடன் வாங்குபவர்களுக்கும் கடன் வழங்குபவர்களுக்கும் இடையிலான ஒப்பந்தம் கையெழுத்திடப்படும்போது, விதிமுறைகள் மற்றும் நிபந்தனைகள் விவாதிக்கப்படுகின்றன. கடன் வாங்குபவர்கள் விதிமுறைகளை பின்பற்றினால், அவர்கள் குறைந்த வட்டி விகிதத்தை (கடன் வாங்குவதற்கான செலவு) கடன் வழங்குபவர்களுக்கு செலுத்த வேண்டியிருக்கும்.

கடன் ஒப்பந்தங்கள் எடுத்துக்காட்டு

ஐஸ் பிரேக்கர் கோ ஒரு வங்கியில் இருந்து கடன் எடுத்துள்ளது என்று சொல்லலாம். வங்கி நிறுவனத்திற்கு 1 மில்லியன் டாலர் கடனை வழங்கியுள்ளது, இது நிறுவனம் வங்கியையும் அசல் மற்றும் 10% வட்டியையும் செலுத்தும் வரை, நிறுவனம் சந்தையில் இருந்து கூடுதல் கடனை எடுக்க முடியாது.

ஐஸ் பிரேக்கர் கோ மீது வங்கி விதித்த கட்டுப்பாடு ஒரு பத்திர ஒப்பந்தம் என்று அழைக்கப்படும். ஆனால் வங்கி ஏன் அப்படி ஒரு காரியத்தைச் செய்யும்? அதை பகுப்பாய்வு செய்வோம்.

- முதலாவதாக, ஐஸ்கிரீக்கர் நிறுவனத்திற்கு கடன் கொடுப்பதற்கு முன்பு வங்கி அதன் சொந்த விடாமுயற்சியுடன் செய்யும்.

- ஐஸ் பிரேக்கர் கோ நிறுவனத்திற்கு நல்ல ஆபத்து விவரங்கள் இல்லை என்று வங்கி கண்டறிந்தால், ஒரு பெரிய தொகையை வழங்குவது வங்கிக்கும் ஆபத்தானது. இந்த விஷயத்தில், நிறுவனம் வெளியே சென்று, இங்கே ஒரு மில்லியனையும், மற்றொரு மில்லியனையும் கடன் வாங்கி வயிற்றுக்குச் சென்றால்; வங்கி அதன் பணத்தை திரும்பப் பெறாது.

- எதிர்கால அபாயத்தைப் பற்றி யோசித்து, வங்கியின் கடன் முழுமையாக செலுத்தப்படும் வரை எந்தவொரு கூடுதல் கடனையும் கடன் வாங்குவதை வங்கி கட்டுப்படுத்தக்கூடும்.

பாண்ட் உடன்படிக்கைகள் அளவீடுகள்

கடன் வாங்குபவர் மீது கடன் விதிக்க வேண்டிய பத்திர ஒப்பந்தங்களை கடன் வழங்குநர்கள் எவ்வாறு அறிந்து கொள்வது? பத்திர ஒப்பந்தங்களை விதிப்பதற்கு முன்பு கடன் வழங்குநர்கள் / கடன் வாங்கியவர்கள் கவனிக்க வேண்டிய சில அளவீடுகள் இங்கே.

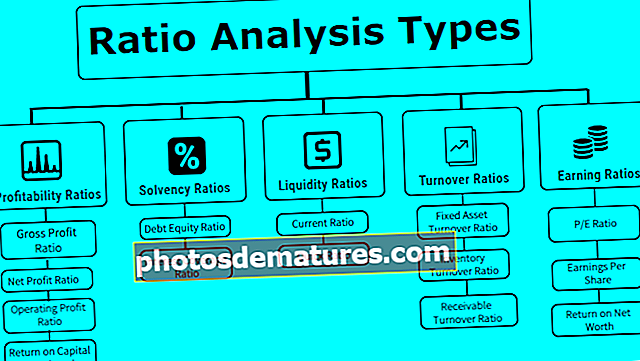

- மொத்த சொத்துக்கள்: போதுமான AUM (நிர்வாகத்தின் கீழ் உள்ள சொத்துகள்) கொண்ட ஒரு நிறுவனம், நல்ல நிதி ஆரோக்கியத்தைக் கொண்டிருக்கும் (குறைந்தபட்சம் மேற்பரப்பில்). ஒரு நிறுவனம் தனது கடன்களை அடைக்க முடியுமா என்பதை அறிய, கடன் வழங்குநர்கள் அடுத்த விகிதத்தைப் பார்க்க வேண்டும்.

- கடன் / சொத்துக்கள்: கடன் வாங்குபவருக்கு எந்தவொரு கடனையும் வழங்குவதற்கு முன் ஒவ்வொரு கடன் வழங்குநரும் கவனிக்க வேண்டிய எளிய விகிதம் இது. இந்த விகிதம் முதலீட்டாளருக்கு கடன்களை அடைக்க போதுமான சொத்துக்கள் உள்ளதா என்பதைப் புரிந்துகொள்ள உதவுகிறது. எடுத்துக்காட்டாக, கடன்களை விட மொத்த சொத்துக்கள் குறைவாக இருந்தால், நிறுவனத்திற்கு ஒரு பெரிய சிக்கல் உள்ளது. இல்லையெனில், நிறுவனம் மிகக் குறைந்த கடனைக் கொண்டிருந்தால் (அதாவது மொத்த சொத்துகளில் 10%), நிறுவனம் மிகவும் பாதுகாப்பாக விளையாடக்கூடும்.

- கடன் / பங்கு: கடன் வைத்திருப்பவர்கள் தங்கள் பணத்தைப் பெற்றபின் பங்கு பங்குதாரர்களுக்கு பணம் கிடைத்தாலும், முதலீட்டாளர்கள் நிறுவனத்தின் கடன்-பங்கு விகிதத்தை அறிந்து கொள்வது முக்கியம். விகிதத்தைப் பார்ப்பதன் மூலம், நிறுவனம் எவ்வளவு கடன் மற்றும் எவ்வளவு ஈக்விட்டி எடுத்துள்ளது மற்றும் கடன் வைத்திருப்பவர்கள் இழக்க நேரிடும் ஆபத்து என்ன என்பதை அவர்களால் பார்க்க முடியும்.

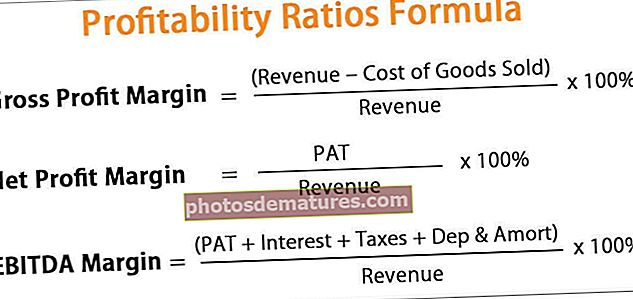

- கடன் / ஈபிஐடிடிஏ: கடன் வழங்குநர்கள் பார்க்க வேண்டிய மிக முக்கியமான அளவீடுகளில் இதுவும் ஒன்றாகும். வட்டி, வரி, தேய்மானம் மற்றும் கடன்தொகுப்பு ஆகியவற்றிற்கு முந்தைய வருவாய் ஈபிஐடிடிஏ என்பதால், ஒரு நிறுவனத்திற்கு உரிய நேரத்தில் கடனை (அசல் மற்றும் வட்டி) செலுத்துவதற்கான நிதி ஸ்திரத்தன்மை உள்ளதா என்பதை ஈபிஐடிடிஏ உண்மையில் காட்ட முடியும்.

- வட்டி பாதுகாப்பு விகிதம்: இது மிகவும் முக்கியமான மற்றொரு நடவடிக்கை. வட்டி பாதுகாப்பு விகிதம் ஈபிஐடி / ஈபிஐடிடிஏவை வட்டியுடன் ஒப்பிடுகிறது. அதிக விகிதம் கடன் வழங்குபவர்களுக்கு இருக்கும். விகிதம் குறைவாக இருந்தால், கடன் வழங்குநர்கள் நிறுவனத்திற்கு கடன் வழங்குவது பற்றி சிந்திக்க வேண்டியிருக்கும்.

- ஈவுத்தொகை செலுத்தும் விகிதம்: இந்த விகிதம் ஏன் முக்கியமானது? ஏனென்றால், ஈவுத்தொகை செலுத்தும் விகிதம் நிறுவனம் ஆண்டின் இறுதியில் எவ்வளவு ஈவுத்தொகையை அறிவிக்கும் என்பதை தீர்மானிக்கிறது. ஈவுத்தொகை செலுத்துதல் மிக அதிகமாக இருந்தால், அது கடன் வழங்குபவர்களின் அபாயத்தை அதிகரிக்கக்கூடும். அதனால்தான் மிகவும் பொதுவான கடன் ஒப்பந்தங்களில் ஒன்று கடன் வாங்குபவருக்கு ஒரு பெரிய ஈவுத்தொகையை செலுத்துவதை கட்டுப்படுத்துகிறது.

நேர்மறை கடன் ஒப்பந்தங்கள்

நேர்மறையான கடன் உடன்படிக்கைகள் கடன் வாங்குபவர்கள் கடனைப் பெறுவதை உறுதி செய்ய செய்ய வேண்டியவை. கீழே ஒரு நேர்மறையான பத்திர உடன்படிக்கை உதாரணம்.

ஆதாரம்: marineharvest.com

பிற நேர்மறையான கடன் ஒப்பந்தங்கள் உதாரணம்

- குறிப்பிட்ட நிதி விகிதத்தின் ஒரு குறிப்பிட்ட வரம்பை நோக்கமாகக் கொள்ளுங்கள்:கடன் வழங்குநர்கள் பாதுகாக்கப்படுகிறார்கள் என்பதை அறிந்து கொள்வதற்கு நேர்மறை கடன் ஒப்பந்தங்கள் முக்கியம். கடனைப் பெறுவதற்கு சில நிதி விகிதங்களுக்கு ஒரு குறிப்பிட்ட வரம்பை அடைய கடன் வழங்குநர்கள் கடனாளர்களைக் கேட்கலாம் என்பதை உறுதிப்படுத்த.

- GAAP இன் படி கணக்கியல் நடைமுறைகள் இருப்பதை உறுதிப்படுத்தவும்: இது ஒரு அடிப்படை கேட்பது, ஆனால் முக்கியமான ஒன்று. கடன் வாங்கியவர்கள் பொதுவாக ஏற்றுக்கொள்ளப்பட்ட கணக்கியல் கோட்பாடுகளை (GAAP) கடைபிடிப்பதை கடன் வழங்குநர்கள் உறுதிப்படுத்த வேண்டும்.

- தற்போதைய ஆண்டு தணிக்கை செய்யப்பட்ட நிதிநிலை அறிக்கைகள்:நேர்மறையான கடன் உடன்படிக்கைகள் கடன் வழங்குநர்கள் நிதி அறிக்கைகள் துல்லியமானவை என்பதை உறுதிசெய்து நிறுவனத்தின் நிதி விவகாரங்களின் சரியான படத்தைக் குறிக்க வேண்டும். அதனால்தான் வருடாந்திர தணிக்கை நிச்சயமாக உதவும்.

எதிர்மறை கடன் ஒப்பந்தங்கள்

எதிர்மறை கடன் ஒப்பந்தங்கள் கடன் வாங்குபவர்களால் செய்ய முடியாதவை. கீழே ஒரு எதிர்மறை பத்திர உடன்படிக்கை உதாரணம்.

ஆதாரம்: marineharvest.com

பிற எதிர்மறை கடன் உடன்படிக்கை எடுத்துக்காட்டுகள்

- ஒரு குறிப்பிட்ட அளவிற்கு பண ஈவுத்தொகையை செலுத்த வேண்டாம்: ஒரு நிறுவனம் அதன் வருவாயில் பெரும்பகுதியை ரொக்க ஈவுத்தொகையாகக் கொடுத்தால், அவர்கள் கடன் வழங்குபவர்களுக்கு செலுத்த வேண்டிய பணத்தை எவ்வாறு செலுத்துவார்கள்? அதனால்தான் கடன் வழங்குநர்கள் ஒரு குறிப்பிட்ட அளவிற்கு பண ஈவுத்தொகையை செலுத்த முடியாது என்று கடன் வாங்குபவர்களுக்கு ஒரு கட்டுப்பாட்டை விதிக்கிறார்கள்.

- கூடுதல் கடன் எடுக்க வேண்டாம்: எதிர்மறை கடன் உடன்படிக்கைகள் கடன் வாங்குபவர் கடனளிப்பவர்களின் கடனை அடைப்பதற்கு முன்பு அதிக கடன்களை எடுக்கக்கூடாது. இது கடன் வழங்குபவர்களின் ஆர்வத்தை பாதுகாக்க உதவுகிறது.

- குறிப்பிட்ட சொத்துக்களை விற்க வேண்டாம்: எதிர்மறையான கடன் உடன்படிக்கைகள் கடன் வழங்குநர்கள் கடனை முழுமையாக செலுத்தும் வரை கடன் வாங்குபவர்களுக்கு சில சொத்துக்களை விற்பனை செய்வதிலிருந்து கட்டுப்படுத்தலாம். அவ்வாறு செய்வது கடனை அடைப்பதற்கு அதிக வருவாயை ஈட்ட கடன் வாங்குபவர்களை கட்டாயப்படுத்தும். எதிர்மறை கடன் ஒப்பந்தங்கள் நீண்ட காலத்திற்கு கடன் வழங்குபவர்களையும் கடன் வாங்குபவர்களையும் பாதுகாக்கும்.