நிலையான வருமானம் (வரையறை, வகைகள்) | நிலையான வருமான பத்திரங்களின் எடுத்துக்காட்டுகள்

நிலையான வருமான பத்திரங்கள் வரையறை

நிலையான வருமானம் என்பது ஒரு வகை நிதிக் கருவியாக வரையறுக்கப்படுகிறது, அதில் கருவியை வழங்குபவர் (கடன் வாங்குபவர்) கடனளிப்பவருக்கு நிலையான தேதிகளில் நிலையான பணம் செலுத்த வேண்டிய கடமையின் கீழ் இருக்கிறார், எனவே ‘நிலையான’ வருமானம் பயன்படுத்தப்படுகிறது. கடன் வாங்குபவர் சரியான நேரத்தில் வட்டி (மாதாந்திர, காலாண்டு, அரை ஆண்டு, அல்லது வேறு ஏதேனும் அதிர்வெண்) செலுத்துவதோடு, கடன் பெறுபவருக்கு முதிர்ச்சியடையும் போது அசல் வருமான பத்திரங்கள் கடன் நிதியுதவியின் கீழ் வருகின்றன. பொதுவாக, நிலையான வருமான கருவிகள் பத்திரங்கள் என்றும், சரியான நேரத்தில் வட்டி செலுத்துதல் கூப்பன் கொடுப்பனவுகள் என்றும், அசல் முக மதிப்பு என்றும், பாதுகாப்பு வட்டி விகிதம் கூப்பன் வீதம் என்றும் அழைக்கப்படுகிறது. நிலையான வருமான கருவிகள் பொதுவாக அரசாங்கங்கள் மற்றும் நிறுவனங்களால் மூலதனத்தை திரட்ட பயன்படுத்தப்படுகின்றன.

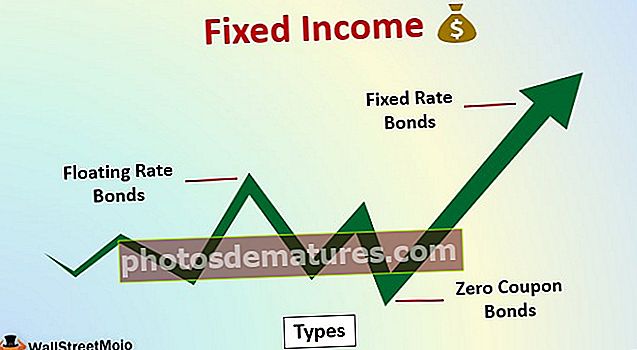

நிலையான வருமான வகைகள்

பல்வேறு வகையான நிலையான வருமான பத்திரங்கள் -

- நிலையான வீத பத்திரங்கள் - நிலையான விகித பத்திரங்களின் கூப்பன் வீதம் பத்திரத்தை வழங்கும்போது ஒப்புக் கொள்ளப்படுகிறது, மேலும் கடன் வாங்குபவர் கூப்பன் தேதிகளில் கடனளிப்பவருக்கு நிலையான வட்டி செலுத்துகிறார்.

- மிதக்கும் வீத பத்திரங்கள் - மிதக்கும் வீத பத்திரங்களின் கூப்பன் வீதம் LIBOR போன்ற சில சந்தை விகிதங்களுடன் இணைக்கப்பட்டுள்ளது மற்றும் அந்த காலகட்டத்தில் பொருந்தக்கூடிய சந்தை விகிதங்களின்படி வட்டி செலுத்துதல் செய்யப்படுகிறது.

- ஜீரோ-கூப்பன் பிணைப்புகள் - ஜீரோ-கூப்பன் பத்திரங்கள் பாதுகாப்பு வாழ்நாளில் எந்தவொரு வட்டி செலுத்துதலையும் செய்யாது, மேலும் முதிர்ச்சியின்போது அசல் மற்றும் வட்டி செலுத்துதலைச் செய்யாது.

நிலையான வருமான பத்திரங்களின் விலை

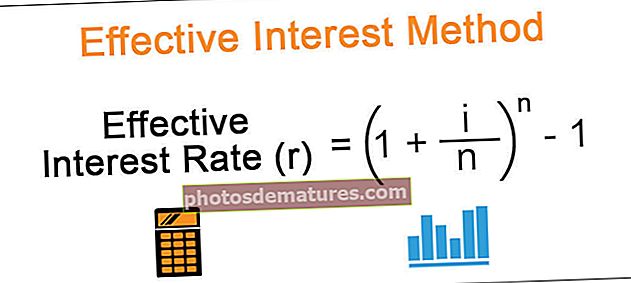

ஒரு பத்திரத்தின் விலை என்பது எதிர்கால கூப்பன் கொடுப்பனவுகளின் தற்போதைய மதிப்பு மற்றும் அசல் (முக மதிப்பு) தற்போதைய மதிப்பு. விலையை கணக்கிடுவதற்கான சூத்திரம் -

விலை = [சி1 / (1 + r) ^ 1] + [சி2 / (1 + r) ^ 2] + [சி3 / (1 + r) ^ 3] + ………… + [(சிn + எஃப்.வி.n) / (1 + r) ^ n]எங்கே,

- சிn - n காலகட்டத்தில் கூப்பன் கட்டணம்

- r - வட்டி விகிதம்

- FV - பத்திரத்தின் முக மதிப்பு, அதாவது முதன்மை மதிப்பு.

பத்திரத்தின் மேலே உள்ள விலை சூத்திரத்திலிருந்து, பத்திரங்களின் விலை மற்றும் வட்டி விகிதங்கள் நேர்மாறாக தொடர்புடையவை என்பதை ஊகிக்க முடியும். பத்திரங்கள் தொடர்பாக மூன்று வழக்குகள் எழுகின்றன, அவை கீழே சுருக்கப்பட்டுள்ளன

- சம பிணைப்பு - பத்திரத்தின் கூப்பன் வீதமும் முதிர்ச்சிக்கான மகசூலும் (வட்டி வீதம்) ஒரே மாதிரியாக இருக்கும்போது. பத்திரம் அதன் முக மதிப்பில் விற்கப்படும்.

- தள்ளுபடி பத்திரம் - கூப்பன் வீதம் பத்திரத்தின் முதிர்ச்சிக்கான விளைச்சலை விட குறைவாக இருக்கும்போது. இந்த வழக்கில், ஒரு பத்திரம் அதன் முக மதிப்பை விட குறைந்த விலையில் விற்கப்படும்.

- பிரீமியம் பத்திரம் - பத்திரத்தின் முதிர்ச்சிக்கான விளைச்சலை விட பத்திரம் கொண்டிருக்கும் கூப்பன் வீதம் அதிகமாக இருக்கும்போது. இந்த வழக்கில் பத்திரம் பிரீமியம் விலையில் விற்கப்படும் (பத்திரத்தின் முக மதிப்பை விட அதிகமாக).

நிலையான வருமானத்தின் எடுத்துக்காட்டு

நிலையான வருமான பத்திரங்களின் கணக்கீட்டு உதாரணத்தை இப்போது பார்ப்போம். முக மதிப்பு (எஃப்.வி) 1,000 அமெரிக்க டாலர் மற்றும் 7% கூப்பன் வீதத்துடன் ஆண்டுதோறும் செலுத்தப்படும் பத்திரத்தைக் கவனியுங்கள். முதிர்ச்சிக்கான நேரம் 3 ஆண்டுகள். எனவே, கூப்பன் கொடுப்பனவுகள் ஒவ்வொரு ஆண்டும் 70 அமெரிக்க டாலர்களாகவும், 1,000 அமெரிக்க டாலர் முதிர்ச்சியின்போது முதன்மைக் கட்டணமாகவும் செலுத்தப்படும். எனவே பணப்புழக்கங்கள் 1 ஆம் ஆண்டில் 70 அமெரிக்க டாலர்களாகவும், 2 ஆம் ஆண்டில் 70 அமெரிக்க டாலர்களாகவும், 3 ஆம் ஆண்டில் 1,070 அமெரிக்க டாலர்களாகவும் இருக்கும் (கூப்பன் + எஃப்வி).

எங்களிடம் 3 காட்சிகள் இருக்கும் -

# 1 - வட்டி விகிதம் 7% கூப்பன் வீதத்திற்கு சமம்

பி = [70 / (1 + 0.07) ^ 1] + [70 / (1 + 0.07) ^ 2] + [1,070 / (1 + 0.07) ^ 3] = அமெரிக்க டாலர் 1,000

இந்த பத்திரம் ‘par’i.e இல் விற்கப்படுகிறது. அதன் முக மதிப்பில்.

# 2 - கூப்பன் வீதத்தை விட வட்டி விகிதம் (8% என்று சொல்லுங்கள்) அதிகம்

பி = [70 / (1 + 0.08) ^ 1] + [70 / (1 + 0.08) ^ 2] + [1,070 / (1 + 0.08) ^ 3] = அமெரிக்க டாலர் 974.23

இந்த பத்திரம் ‘தள்ளுபடியில்’ விற்கப்படுகிறது. அதன் முக மதிப்பை விட குறைந்த விலையில்.

# 3 - கூப்பன் வீதத்தை விட வட்டி விகிதம் (6% என்று சொல்லுங்கள்) அதிகம்

பி = [70 / (1 + 0.06) ^ 1] + [70 / (1 + 0.06) ^ 2] + [1,070 / (1 + 0.06) ^ 3] = அமெரிக்க டாலர் 1,026.73

இந்த பத்திரம் ‘ஒரு பிரீமியத்தில் விற்கப்படுகிறது. அதன் முக மதிப்பை விட அதிக விலையில்.

நிலையான வருமானத்தின் நன்மைகள்

நிலையான வருமான பத்திரங்கள் / சந்தைகளின் நன்மைகள்-

- இது முதலீட்டாளர்களுக்கு கடன் வழங்குபவர் / முதலீட்டாளர் என நிலையான இடைவெளியில் வட்டி செலுத்துதல்களைப் பெறுவதால் அவர்களுக்கு நிலையான வருமான ஆதாரத்தை வழங்குகிறது.

- நிலையான வருமான பத்திரங்களின் விலைகள் பங்கு பத்திரங்களை விட குறைவான நிலையற்றவை.

- முதலீட்டாளர்கள் தங்கள் வருமான பசியின் படி இந்த வருமான பத்திரங்களில் முதலீடு செய்யலாம். கார்ப்பரேட் பத்திரங்கள் கடன் அபாயத்தைக் கொண்டிருக்கும் போது அரசாங்க பத்திரங்கள் கிட்டத்தட்ட ஆபத்து இல்லாததாகக் கருதப்படுகின்றன. இவ்வாறு அரசு வழங்கப்பட்ட பத்திரங்கள் குறைந்த வருவாயைக் கொடுக்கும் மற்றும் கார்ப்பரேட் பத்திரங்கள் அதிக வருமானத்தை அளிக்கின்றன.

- சரியான நேரத்தில் கூப்பன் கொடுப்பனவுகளுக்கு கூடுதலாக, நிலையான வருமான பாதுகாப்பு அதன் முதிர்ச்சிக்கு முன்னர் விற்கப்பட்டால், பாதுகாப்பு மூலதன ஆதாய வருமானத்தையும் வழங்கக்கூடும். F.I இன் விலை. பத்திரங்கள் சந்தை வட்டி விகிதங்களைப் பொறுத்தது மற்றும் சாதகமான சந்தை நிலைமைகளில் விற்கப்பட்டால், F.I. பத்திரங்கள் மூலதன பாராட்டு வருமானத்தையும் வழங்க முடியும்.

நிலையான வருமானத்தின் தீமைகள்

F.I உடன் தொடர்புடைய சில தீமைகள் உள்ளன. பத்திரங்களும் கூட. இவை -

- பொதுவாக, நிலையான வருமான பத்திரங்களுடன் ஒப்பிடுகையில் பங்குகள் அதிக வருமானத்தை அளிக்கின்றன. இது எப்போதும் இருக்காது, ஆனால் நீண்ட காலத்திற்குள், பங்குகள் அதிக வருமானத்தை அளிக்கின்றன.

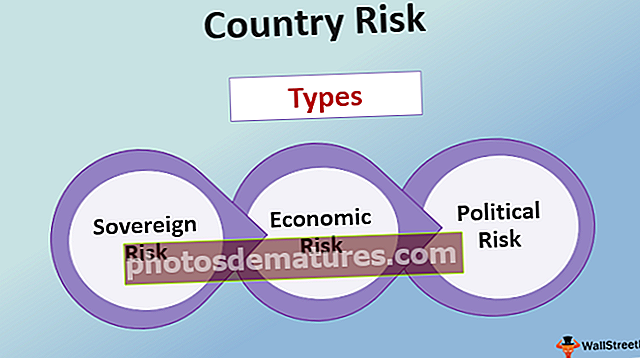

- அவை கீழே கோடிட்டுக் காட்டப்பட்டுள்ள அபாயங்களைக் கொண்டுள்ளன-

- பணப்புழக்க ஆபத்து - நிலையான வருமான பத்திரங்கள் பொதுவாக பங்குகளை விட குறைவான திரவமாகும் மற்றும் ஒரு முதலீட்டாளர் F.I ஐ விற்க வேண்டியிருக்கும். அவரது / அவள் வைத்திருப்பதை கலைக்க குறைந்த விலையில் பத்திரங்கள்.

- கடன் ஆபத்து - இந்த பத்திரங்கள் வழங்குபவர் சரியான நேரத்தில் வட்டி அல்லது அசல் கட்டணத்தை முதிர்ச்சியிலும் அதன் கடமைகளில் இயல்புநிலையிலும் செய்ய முடியாமல் போகும் அபாயத்தைக் கொண்டுள்ளன.

- வட்டி வீத ஆபத்து - இந்த வருமான பத்திரங்களின் விலை சந்தை வட்டி விகிதங்களுக்கு நேர்மாறான விகிதாசாரமாகும். எனவே, சந்தை வட்டி விகிதம் அதிகரிக்கும் போது, அத்தகைய பத்திரங்களின் விலை குறைகிறது.

- பணவீக்க ஆபத்து - உயரும் பணவீக்கத்துடன், சரியான நேரத்தில் வட்டி செலுத்துதலின் வாங்கும் திறன் குறைகிறது.

- அழைப்பு ஆபத்து - முதிர்வு தேதியை விட முந்தைய பத்திரங்களை வழங்குபவர் அழைக்கலாம் (திருப்பிச் செலுத்தலாம்) என்று அழைக்கக்கூடிய பத்திரமாகும். வட்டி விகிதம் குறைந்துவிட்டால், அதாவது பத்திரங்களின் விலை அதிகரித்தால், வழங்குபவர் முந்தைய பத்திரங்களை அழைக்கலாம் மற்றும் முதலீட்டாளரின் ஒட்டுமொத்த வருவாய் குறைக்கப்படும்.

முடிவுரை

நிலையான வருமானக் கருவிகள் முதலீட்டாளர்களால் தங்கள் இலாகாக்களைப் பன்முகப்படுத்தப் பயன்படுத்தப்படுகின்றன, ஏனெனில் அவை பங்குகளுடன் ஒப்பிடும்போது பொதுவாக குறைவான அபாயங்களைக் கொண்டுள்ளன. அவை வழக்கமான நிலையான வருமானத்தின் ஆதாரத்தையும் வழங்குகின்றன, மேலும் முதலீட்டாளரை அவர்களின் அபாய பசியின் படி முதலீடு செய்ய அனுமதிக்கின்றன. இருப்பினும், அவர்கள் கடன் ஆபத்து, வட்டி வீத ஆபத்து, பணப்புழக்க அபாயங்கள் போன்ற ஆபத்துகளின் சொந்த தொகுப்புகளுடன் வருகிறார்கள்.