உத்தரவாதக் கடிதம் (பொருள், எடுத்துக்காட்டு) | எப்படி இது செயல்படுகிறது?

உத்தரவாதக் கடிதம் என்றால் என்ன?

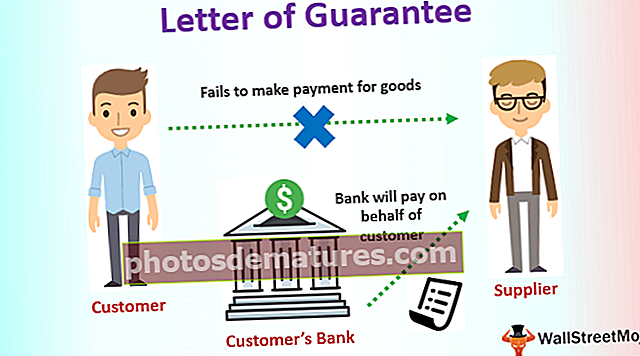

உத்தரவாதக் கடிதம் என்பது எழுத்துப்பூர்வ ஒப்புதல் ஆகும், இது சம்பந்தப்பட்ட வாடிக்கையாளர் சப்ளையரிடமிருந்து வாங்கிய பொருட்களுக்கு பணம் செலுத்தத் தவறினால், வாடிக்கையாளர் சார்பாக வங்கி பணம் செலுத்தும் என்று குறிப்பிடுகிறது. இது சப்ளையருக்கு பரிவர்த்தனையில் நம்பிக்கை வைத்து தயாரிப்பு வழங்க உதவுகிறது. செலுத்த வேண்டிய பொறுப்பை ஏற்றுக் கொள்ளும் வங்கி / கட்சி உத்தரவாதம் அளிப்பவர் என்று அழைக்கப்படுகிறது.

உத்தரவாதக் கடிதத்தின் எடுத்துக்காட்டுகள்

சிறந்த புரிதலுக்கான உத்தரவாத கடிதங்களின் எடுத்துக்காட்டுகளைப் பற்றி விவாதிக்கலாம்.

எடுத்துக்காட்டு # 1 - வெளிநாட்டு வர்த்தகம்

பிரேசிலில் விலையுயர்ந்த பழங்கால பொருட்களுக்கு ஒரு சப்ளையர் இருப்பதாகக் கூறுங்கள். லண்டனைச் சேர்ந்த ஒரு வாடிக்கையாளர் சப்ளையரிடமிருந்து தயாரிப்புகளை வாங்க விரும்புகிறார். வாடிக்கையாளர் நினைத்துக்கொண்டே தயாரிப்பு வழங்குவதற்கு முன் பணம் செலுத்த தயாராக இருக்க மாட்டார், பணம் பெற்றபின் சப்ளையர் வழங்காவிட்டால் என்ன செய்வது. தயாரிப்பைப் பெற்ற பிறகு வாடிக்கையாளர் பணம் செலுத்தவில்லை என்றால் சப்ளையர் அதே வழியில் சிந்திக்கிறார்.

எனவே வாடிக்கையாளர் அதை என்ன செய்ய முடியும், அவர் ஒரு வங்கிக்குச் சென்று “உத்தரவாதக் கடிதத்திற்கு” விண்ணப்பிக்கலாம். இந்த கடிதத்தில், வாடிக்கையாளர் பணத்தை செலுத்தவில்லை என்றால், வங்கி பணம் செலுத்துவதாக வங்கி உத்தரவாதம் அளிக்கிறது என்று எழுதப்படும். வாடிக்கையாளருக்கு கடிதம் கிடைத்ததும், அதை அவர் சப்ளையருக்கு அனுப்பலாம், அதற்கு பதிலாக, சப்ளையர் வாடிக்கையாளருக்கு பொருட்களை அனுப்புவார், ஏனெனில் பணம் செலுத்துவதில் இயல்புநிலை குறித்து அவர் கவலைப்பட வேண்டியதில்லை. இந்த சேவைக்கு வங்கி வாடிக்கையாளரிடமிருந்து கட்டணம் வசூலிக்கும்.

எடுத்துக்காட்டு # 2 - வணிகத்தில் புதிய சப்ளையர்

ஒரு சப்ளையர் தனது வாடிக்கையாளரை நன்கு அறிந்திருக்கும்போது, அவர் கவலைப்படாமல் வாடிக்கையாளருக்கு பொருட்களை வழங்குவதில் நன்றாக இருக்கிறார். புதிய சப்ளையர்களைப் பொறுத்தவரை, வாடிக்கையாளர் தயாரிப்பைப் பெற்றவுடன் அவருக்கு பணம் வழங்கப்படும் என்ற உத்தரவாதத்தை சப்ளையர் விரும்பலாம். எனவே, இந்த விஷயத்தில், வாடிக்கையாளர் ஒரு வங்கியை அடைந்து “உத்தரவாதக் கடிதத்திற்கு” விண்ணப்பிக்க வேண்டும்.

எடுத்துக்காட்டு # 3 - தொடக்க நிலையில் உள்ள நிறுவனங்கள்

தொடக்க கட்டத்தில் இருக்கும் நிறுவனங்களுக்கு சந்தையில் நல்லெண்ணம் இல்லை. சப்ளையரிடமிருந்து தயாரிப்புகளைப் பெறுவது அவர்களுக்கு முழு கொடுப்பனவு இல்லாமல் கடினம். எனவே அவர்கள் தங்களுக்கு வழங்கப்படும் தயாரிப்புகளைப் பெறுவதற்கு உத்தரவாதக் கடிதத்தை நம்பியுள்ளனர்.

எடுத்துக்காட்டு # 4 - அழைப்பு எழுத்தாளர்

எழுத்து எழுதுதல், பங்கு விலை அதிகரிக்கத் தொடங்கினால், வரம்பற்ற இழப்புக்கான நிகழ்தகவு உள்ளது. எனவே அழைப்பு எழுதும் தரகர் உத்தரவாதமாக பணம் அல்லது அதற்கு சமமான பத்திரங்களைக் கேட்கிறார். பல நிறுவன முதலீட்டாளர்கள் காவலர் வங்கிகளில் முதலீட்டு கணக்கை பராமரிக்கின்றனர். எனவே ஒரு நிறுவன முதலீட்டாளர் ஏபிசி நிறுவனத்தின் 1000 பங்குகளை வைத்திருக்கிறார் மற்றும் பங்குகளில் அழைப்பு விருப்பத்தை எழுதுகிறார் என்று கூறுங்கள்.

எனவே பங்கு விலை உயரத் தொடங்கினால், அவர் எழுதிய ஒப்பந்தத்தில் பணத்தை இழப்பார். எனவே இதற்காக, தரகர் இழப்பைச் சந்திக்கும்போது அவர் செலுத்துவார் என்ற உத்தரவாதம் தேவை. எனவே நிறுவன முதலீட்டாளர் காவலர் வங்கிக்குச் சென்று உத்தரவாதக் கடிதம் கேட்கலாம். கஸ்டோடியன் வங்கி நிறுவனத்திற்கான பங்குகளை வைத்திருப்பதால், பங்கு விலை உயர்ந்தால், அவர்கள் நிறுவன முதலீட்டாளரின் சார்பாக பணம் செலுத்தலாம் என்று ஒரு கடிதம் கொடுக்கலாம்.

எடுத்துக்காட்டு # 5 - பத்திர வெளியீடு

ஒரு நிறுவனம் வங்கியின் "உத்தரவாதக் கடிதத்துடன்" பத்திரங்களை வழங்கும்போது, அது ஒரு பாதுகாப்பான பத்திரமாகக் கருதப்பட்டு பிரீமியத்தில் வர்த்தகம் செய்யப்படுகிறது. இயல்புநிலை ஏற்பட்டால் வட்டி அல்லது அசல் அல்லது இரண்டையும் செலுத்த வங்கி உத்தரவாதம் அளிக்கலாம். பத்திர வழங்கல் விஷயத்தில் இது பொதுவானது.

“உத்தரவாதக் கடிதம்” பெறுவது எப்படி?

உத்தரவாதக் கடிதத்தைப் பெறுவதற்கான செயல்முறை பின்வருகிறது.

படி 1:உத்தரவாதக் கடிதம் பெற; ஒருவர் வங்கிக்கு ஒரு விண்ணப்பத்தை எழுத வேண்டும்.

படி 2:ஒரு வங்கி ஒரு விண்ணப்பத்தைப் பெறும்போது; விண்ணப்பதாரர் அதற்கான தகுதி உள்ளாரா என்பதை இது தீர்மானிக்க வேண்டும்.

படி 3:பரிவர்த்தனையை ஆழமாகச் செய்வதன் மூலம் வங்கி இதைச் செய்கிறது; இது முந்தைய பரிவர்த்தனைகள் மற்றும் தீர்ப்பை வழங்குவதற்கு தேவையான ஒவ்வொரு பொருளையும் சரிபார்க்கும்.

படி 4:இந்த கடிதத்தை வழங்க வங்கி கட்டணம் வசூலிக்கிறது.

நன்மைகள்

- சப்ளையர்களிடமிருந்து பொருட்களைப் பெற வங்கிகள் உதவுவதால் புதிய வணிகங்கள் வளர இது உதவுகிறது.

- இது வெளிநாட்டு வர்த்தகத்திற்கு உதவுகிறது மற்றும் ஏற்றுமதி மற்றும் இறக்குமதியை அதிகரிக்கிறது.

- பத்திரங்களை வாங்குபவரை இயல்புநிலையிலிருந்து பாதுகாக்கிறது.

தீமைகள்

சில குறைபாடுகள் பின்வருமாறு.

- இது 100% பாதுகாப்புக்கு உத்தரவாதம் அளிக்காது. உரிமைகோரல் தொகை பெரியதாக இருந்தால், உத்தரவாததாரராக செயல்பட்ட தரப்பினரால் உரிமைகோரலை முழுமையாக மறைக்க முடியாது.

- வங்கி ஒரு உத்தரவாதமாக செயல்படுவதால், பத்திர வழங்குநர்களுக்கு தேவையானதை விட அதிகமான பத்திரங்களை வழங்க இது உதவுகிறது, மேலும் அவை இயல்புநிலையாக இருந்தால், வங்கி பணம் செலுத்தும். எனவே இயல்புநிலை விகிதம் அதிகரிக்கிறது.

முடிவுரை

இது இப்போது பொருளாதாரத்தின் ஒரு முக்கிய பகுதியாகும். இது எல்லைகளை கடந்து வணிகத்தை சீராக நடத்த உதவுகிறது. உத்தரவாதக் கடிதம் பத்திரச் சந்தையை மிகவும் பாதுகாப்பானதாக ஆக்கியுள்ளது, மேலும் முதலீட்டாளர்கள் ஆபத்தான பத்திரங்களிலும் வங்கி உத்தரவாதங்களுடனும் முதலீடு செய்யத் தயாராக உள்ளனர்.