திறந்த முடிவுக்கு எதிராக மூடிய முடிக்கப்பட்ட பரஸ்பர நிதிகள் | முதல் 14 வேறுபாடுகள்

திறந்த-முடிக்கப்பட்ட மற்றும் மூடிய-முடிக்கப்பட்ட பரஸ்பர நிதி வேறுபாடுகள்

ஒரு திறந்தநிலை பரஸ்பர நிதி முதலீட்டாளர்கள் எப்போது வேண்டுமானாலும் நுழையவும் வெளியேறவும் அதிக சுதந்திரத்தையும் நெகிழ்வுத்தன்மையையும் தருகிறது, அதன் மாறுபாடு முதலீட்டாளர்களின் நம்பிக்கையைப் பொறுத்தது. நெருக்கமான பரஸ்பர நிதிகள் முதலீட்டாளர்களுக்கு நிதியில் பங்கேற்க மற்றும் வெளியேறுவதற்கு ஒரு நிலையான காலக்கெடுவை வழங்குகிறது.

மியூச்சுவல் ஃபண்ட் என்பது தொழில் ரீதியாக நிர்வகிக்கப்படும் முதலீட்டுத் திட்டமாகும், இதில் முதலீட்டாளர்கள் பங்குகள், பத்திரங்கள் மற்றும் பிற பத்திரங்களின் கலவையுடன் ஒரு குறிப்பிட்ட அளவு மூலதனத்துடன் பன்முகப்படுத்தப்பட்ட இலாகாக்களை அணுக முடியும். இத்தகைய நிதிகள் சில்லறை முதலீட்டாளர்களுக்கு மிகவும் உதவியாக இருக்கும், மேலும் அவை ஒரு குறிப்பிட்ட காலப்பகுதியில் முதலீட்டு வாய்ப்பாகவும் பார்க்கப்படுகின்றன. அனைத்து பரஸ்பர நிதிகளும் பத்திர சந்தைக்கு அந்தந்த கட்டுப்பாட்டாளர்களுடன் பதிவு செய்யப்பட்டுள்ளன எ.கா. இந்தியாவில் செபி முதலீட்டாளர்களுக்கும் வாய்ப்புகளுக்கும் ஒரு அளவிலான ஆறுதலளிக்கும். முதலீட்டாளர்களின் நலன்களைப் பாதுகாக்க உருவாக்கப்பட்ட கடுமையான ஒழுங்குமுறை விதிகளுக்குள் அவை செயல்பட வேண்டும்.

போர்ட்ஃபோலியோவின் ஒரு பகுதியான பங்குகளின் செயல்திறனைப் பொறுத்து நிலையற்றதாக இருக்கும் நிதியின் தற்போதைய என்ஏவி (நிகர சொத்து மதிப்பு) இல் அதன் அலகுகள் / பங்குகளை வாங்குவதன் மூலம் ஒருவர் இந்த நிதிகளில் முதலீடு செய்யலாம். முதலீட்டாளர்களின் மூலதனத் தொகையை முதலீடு செய்வதற்கான பொறுப்புள்ள தொழில்முறை பண மேலாளர்களால் இந்த நிதிகள் நிர்வகிக்கப்படுகின்றன. முதலீடு அனைத்து முதலீட்டாளர்களின் சார்பாக செய்யப்படுகிறது, எனவே நிறைய திறன்கள் தேவை. முதலீட்டு நோக்கங்களும் அதன் கட்டமைப்பும் அதன் ப்ரெஸ்பெக்டஸில் தெளிவாகக் கூறப்பட்டுள்ளன, இது ஒரு சட்ட ஆவணம் மற்றும் அதையே பின்பற்ற வேண்டும்.

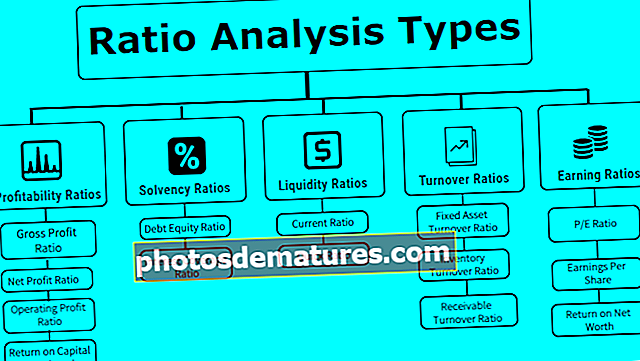

முதிர்வு கால அளவின் அடிப்படையிலும், முதலீட்டு நோக்கத்தினாலும் உடைக்கக்கூடிய பல்வேறு வகையான பரஸ்பர நிதிகள் உள்ளன.

கீழேயுள்ள வரைபடம் பரஸ்பர நிதிகளின் தெளிவான ஸ்னாப்ஷாட்டை வழங்க முடியும்.

திறந்த முடிவுக்கு எதிராக மூடிய முடிக்கப்பட்ட பரஸ்பர நிதிகள் இன்போ கிராபிக்ஸ்

திறந்த-முடிவு மற்றும் மூடிய-முடிக்கப்பட்ட பரஸ்பர நிதிகளுக்கு இடையிலான முக்கிய வேறுபாடுகளைப் பார்ப்போம்.

ஒற்றுமைகள்

- இந்த நிதிகள் அவற்றுக்கிடையே சில அடிப்படை ஒற்றுமைகள் உள்ளன, அவை தளத்தை பராமரிக்கின்றன மற்றும் பரஸ்பர நிதிகளின் கீழ் வகைப்படுத்துகின்றன.

- இந்த இரண்டு நிதிகளும் ஒரு பெரிய முதலீட்டாளர்களால் செய்யப்பட்ட முதலீடுகளை மீறும் நோக்கத்துடன் தொழில் ரீதியாக நிர்வகிக்கப்படுகின்றன.

- இது ஒரு பங்குக்கு பதிலாக பல முதலீட்டு சொத்துக்களில் பல்வகைப்படுத்தலின் மூலம் அதை அடைவதை நோக்கமாகக் கொண்டுள்ளது.

- முதலீட்டு மேலாளர்களின் கமிஷன் அல்லது கட்டணங்கள் சந்தையில் இருந்து பெறக்கூடிய வருவாயைப் பொறுத்தது.

- ஒற்றுமையின் மற்றொரு புள்ளி பொருளாதாரத்தின் அளவைக் குறிக்கிறது, இதன் மூலம் பல முதலீட்டாளர்களிடமிருந்து ஒரு பெரிய நிதியை சேகரிப்பது முதலீடு மற்றும் இயக்க செலவுகளை குறைக்க உதவுகிறது.

முக்கிய வேறுபாடுகள்

- திறந்த-முடிக்கப்பட்ட நிதிகள் வழக்கமான முதலீட்டாளர்களிடையே பிரபலமாக உள்ளன, ஏனெனில் அவை எந்த நேரத்திலும் நுழையவும் வெளியேறவும் அனுமதிக்கின்றன, இதனால் அவர்களுக்கு நிறைய நெகிழ்வுத்தன்மை கிடைக்கிறது. மூடிய நிதிகள் ஒரு குறிப்பிட்ட எண்ணிக்கையிலான பங்குகளை மற்ற முதலீட்டாளர்களிடமிருந்து வாங்கியுள்ளன, மேலும் நிதியில் நுழைந்து வெளியேற ஒரு நிலையான காலக்கெடுவைக் கொண்டுள்ளன. புதிய நிதி சலுகை 30 நாட்கள் பதவிக்கு திறந்திருக்கும், இது எந்த அலகுகளும் பரிமாறப்படாது.

- ஓபன்-எண்டட் நிதிகளின் பரிவர்த்தனைகள் நேரடியாக நிதியின் மூலம் செய்யப்படுகின்றன, அதேசமயம் நெருக்கமானவை ஆரம்பத்தில் ஒரு ஐபிஓ (ஆரம்ப பொது சலுகை) மூலம் தொடங்கப்படுகின்றன, அதன் பின்னர் அவை பங்குச் சந்தையில், ஓடிசி சந்தையில் அல்லது ஒரு பரிவர்த்தனை வர்த்தக நிதிகளில் பட்டியலிடப்பட்டுள்ளன.

- திறந்த-முடிவான நிதியின் கார்பஸ் மாறுபடும், ஏனெனில் இது மாறும் கொள்முதல் மற்றும் மீட்புகளை உள்ளடக்கும், அதேசமயம், கார்பஸ் சரி செய்யப்படுகிறது, ஏனெனில் புதிய அலகுகள் குறிப்பிடப்பட்ட வரம்பைத் தாண்டி விற்பனைக்கு வழங்கப்படவில்லை.

- திறந்த நிதிகளுக்கான விலைகள் ஒரு நாளைக்கு ஒரு முறை NAV (நிகர சொத்து மதிப்பு) இல் நிர்ணயிக்கப்படுகின்றன, மேலும் அந்த நாளின் முடிவில் நிதி பங்குகளை வாங்கக்கூடிய விலை. நெருக்கமான நிதி நிதிகள் சாதாரண பங்குகளைப் போல நாள் முழுவதும் வர்த்தகம் செய்கின்றன, மேலும் இது நிகழ்நேர அடிப்படையில் செயல்படுவதால் பகலில் எந்த நேரத்திலும் நடைமுறையில் இருக்கும் விலையில் வர்த்தகம் செய்யப்படுகிறது.

- திறந்த-முடிவான நிதிகளின் கட்டமைப்பு அதன் தொடக்கத்திலிருந்தே பரிந்துரைக்கப்படுகிறது மற்றும் பெரும்பாலும் பங்குகள், பத்திரங்கள் மற்றும் கில்ட்-எட்ஜ் பத்திரங்களில் முதலீடுகளை உள்ளடக்கும், அதே நேரத்தில் மூடிய-முடிக்கப்பட்ட நிதிகள் அதன் போர்ட்ஃபோலியோவில் எதிர்கால முதலீடுகள், எதிர்காலங்கள், வழித்தோன்றல்கள் மற்றும் ஃபோரெக்ஸ் போன்றவற்றை உள்ளடக்கும்.

- திறந்தநிலை நிதியின் விற்பனை விலை NAV மற்றும் ப்ரஸ்பெக்டஸால் பரிந்துரைக்கப்பட்ட எந்த நுழைவு / வெளியேறும் சுமை ஆகியவற்றை உள்ளடக்கியது. இந்த சுமைகள் கட்டணங்கள், அவை நிதியில் நுழைய அல்லது வெளியேற அல்லது முதன்மையாக நிதிகளை நிர்வகிப்பதற்காக செயல்படுத்தப்படுகின்றன. நெருக்கமான நிதி ஒரு பிரீமியம் அல்லது NAV க்கு தள்ளுபடி செய்யப்படுகிறது.

- NAV இன் பல்வேறு நிதிகள் தினசரி செய்தித்தாள்களில் அல்லது திறந்தநிலை நிதிகளுக்கான நிதியின் இணையதளத்தில் மேற்கோள் காட்டப்பட்டுள்ளன. மூடிய நிதிகள் தங்கள் NAV ஐ நிதி செய்தித்தாள்களிலிருந்து அல்லது வலைத்தளத்தின் மூலம் வாராந்திர அடிப்படையில் பெறலாம்.

- திறந்தநிலை நிதிகளில் உள்ள ஒவ்வொரு பங்குகள் மற்றும் பத்திரங்களுக்கான மொத்த பங்குகளின் எண்ணிக்கை இறுதி விலையால் பெருக்கப்படுகிறது மற்றும் ஒவ்வொரு முதலீட்டிற்கும் விளைவாக ஒன்றாக சேர்க்கப்படும். நிதியுடன் தொடர்புடைய எந்தவொரு பொறுப்புகளும் விலக்கப்படுகின்றன (திரட்டப்பட்ட செலவுகள் போன்றவை). மொத்த நிகர சொத்துக்களை நிலுவையில் உள்ள பங்குகளின் எண்ணிக்கையால் வகுப்பதன் மூலம் ஒரு பங்குக்கு NAV வந்து சேரும். மூடிய-முடிக்கப்பட்ட நிதிகளுக்கான பங்குகளின் விலைகள் சந்தையில் நிலவும் தேவை மற்றும் விநியோகத்தின் படி தீர்மானிக்கப்படுகின்றன மற்றும் பங்குச் சந்தையில் விலைகள் அதற்கேற்ப தீர்மானிக்கப்படும்.

- திறந்த நிலை நிதிகள் சந்தை நிலைமைகளைப் பொருட்படுத்தாமல் முறையான கொள்முதலை அனுமதிக்கின்றன, மேலும் மூடிய-முடிக்கப்பட்ட நிதிகளைப் போலல்லாமல், சிறிய அளவிலான முதலீடுகளையும் அனுமதிக்கின்றன, இது மொத்த தொகை முதலீட்டை மட்டுமே அனுமதிக்கிறது, இது முதலீட்டாளர்கள் குறிப்பாக சந்தையுள்ள சந்தை நிலைமைகளின் கீழ் கருத்தில் கொள்வது ஆபத்தானது. சந்தைகள் வருங்கால முதலீட்டாளர்களை மிகவும் கவர்ந்திழுக்கும் போது மூடிய-முடிக்கப்பட்ட நிதிகள் வரும் என்றும் போக்குகள் தெரிவிக்கின்றன.

- இலக்கு அடிப்படையிலான திட்டமிடலைக் கருத்தில் கொண்டு, முதலீட்டு இலாகாவில் சொத்து ஒதுக்கீட்டின் முக்கியத்துவத்தைப் புரிந்துகொள்ளும் திறந்தநிலை நிதிகளின் நிகழ்வுகளில் சொத்து ஒதுக்கீடு அல்லது மறு சமநிலைப்படுத்தல் சாத்தியமாகும். பொது சந்தை சூழ்நிலையில் திருப்புமுனை ஏற்பட்டால் நிதிகளின் கட்டமைப்பை சரிசெய்ய முடியும். ஈக்விட்டி சந்தை உயர்ந்து, செறிவூட்டலுக்குச் செல்கிறதென்றால், அதன் ஒரு பகுதியை மீட்டெடுக்கவும், அதை கடன் நிதிகளுக்கு திருப்பவும் விரும்பலாம். மூடிய-முடிக்கப்பட்ட கட்டமைப்பில் இத்தகைய நெகிழ்வுத்தன்மை சாத்தியமில்லை. கட்டமைப்பு மாற்றங்கள் அனுமதிக்கப்படாது மற்றும் முதலீட்டாளர்கள் உள் விவரங்கள் அல்லது நீண்ட கால முதலீட்டின் போது பத்திர விளைச்சல் பற்றி அறிந்திருக்க மாட்டார்கள்.

திறந்த முடிவுக்கு எதிராக மூடிய முடிக்கப்பட்ட பரஸ்பர நிதி ஒப்பீட்டு அட்டவணை

| அடிப்படைfor ஒப்பீடு | திறந்த-முடிவான பரஸ்பர நிதிகள் | மூடிய-முடிக்கப்பட்ட பரஸ்பர நிதிகள் | ||

| பொருள் | அலகுகளின் தொடர்ச்சியான கொள்முதல் மற்றும் விற்பனை | ஒரு குறிப்பிட்ட எண்ணிக்கையிலான அலகுகளை விற்பனை செய்வது மூலதனம் சரி செய்யப்பட்டது. | ||

| நுழைவு & வெளியேறு | முதலீட்டாளர்களின் கூற்றுப்படி வசதி | NFO (புதிய நிதி சலுகை) இயங்கும் வரை மட்டுமே பங்கேற்பு | ||

| கிடைக்கும் | நிதிகள் திறந்த சந்தையில் வர்த்தகம் செய்யப்படுவதில்லை மற்றும் வாங்கப்பட்ட மற்றும் விற்கப்பட்ட பங்குகளின் அளவின் அடிப்படையில் மறுபதிப்பு செய்யப்படுகின்றன. பரிவர்த்தனைகள் நேரடியாக நிதி மூலம் செய்யப்படுகின்றன. | அவை பணத்தை திரட்டுவதற்காக ஒரு ஐபிஓ மூலம் தொடங்கப்படுகின்றன, பின்னர் அவை ஒரு பங்கு அல்லது ப.ப.வ.நிதி போன்ற பட்டியலிடப்படுகின்றன. | ||

| விலை நிர்ணயம் | மொத்த நிகர சொத்துக்களை நிலுவையில் உள்ள பங்குகளின் எண்ணிக்கையால் வகுப்பதன் மூலம் ஒரு பங்குக்கு NAV வந்து சேரும். எந்தவொரு கூடுதல் செலவுகளும் மொத்த சொத்துக்களிலிருந்து குறைக்கப்பட வேண்டும். | மதிப்பு NAV ஐ அடிப்படையாகக் கொண்டது, ஆனால் உண்மையான விலை தேவை மற்றும் விநியோகத்தால் தீர்மானிக்கப்படுகிறது, அதன் பங்குகளின் மதிப்புக்கு மேல் அல்லது அதற்குக் கீழே உள்ள விலையில் வர்த்தகம் செய்ய முடியும். | ||

| மேலாண்மை நடை | இது சூழ்நிலைகளைப் பொறுத்து செயலில், செயலற்றதாக அல்லது கலவையாக இருக்கலாம். | இது நிர்வாகத்தின் செயலில் உள்ள பாணியைப் பின்பற்றுகிறது. | ||

| முதிர்வு காலம் | நிலையான முதிர்வு இல்லை | ஒரு நிலையான முதிர்வு காலம் பொதுவாக 2-5 ஆண்டுகள் வரை இருக்கலாம். | ||

| NAV இன் வெளியீடு | தினசரி அடிப்படையில் வெளியிடப்படுகிறது | வாராந்திர அடிப்படையில் வெளியிடப்படுகிறது | ||

| லாபம் | இலாபம் முதலீட்டாளர்களைப் பொறுத்தது மற்றும் அவர்கள் நிதியில் இருந்து வெளியேறும் போது. அவர்கள் ஆரம்ப முதலீட்டை மீறியிருந்தால், அது ஒரு ஆதாயமாகக் கருதப்படுகிறது. | பங்குதாரர்களுக்கு இலாபம் வருமானம் மற்றும் மூலதன ஆதாய விநியோகங்களின் வடிவத்தில் இருக்கலாம். வரிப் பொறுப்புக்கு ஆளாகியிருந்தாலும், அதிகரிக்கும் பங்கு மதிப்புடன் பங்குகளை விற்பதன் மூலம் உணரப்படும் மூலதன ஆதாயங்களும் இதுவாக இருக்கலாம். | ||

| கார்பஸ் | முதலீட்டாளர்களின் நம்பிக்கையைப் பொறுத்து மாறுபடும். | புதிய அலகுகள் வழங்கப்படாததால் கார்பஸ் சரி செய்யப்பட்டது | ||

| விற்பனை விலை | ப்ரோஸ்பெக்டஸில் குறிப்பிடப்பட்டுள்ளபடி என்ஏவி பிளஸ் நுழைவு அல்லது வெளியேறும் சுமை | அவர்களின் NAV க்கான பிரீமியங்கள் அல்லது தள்ளுபடியில் வர்த்தகம் செய்யப்படுகிறது | ||

| வர்த்தக | நிதியின் அண்டர்ரைட்டரிடமிருந்து நேரடியாக வாங்கப்பட்டது | தரகர்கள் மூலம் வாங்கப்பட்டு விற்கப்படுகிறது. தரகு நிறுவனங்கள் புதிதாக வழங்கப்பட்ட பங்குகளை குறைத்து விற்கின்றன | ||

| கட்டுப்பாடுகள் | அதிக அளவு ஏற்ற இறக்கம் மற்றும் ஆபத்துகள் காரணமாக அந்நியச் செலாவணி மற்றும் பணப்புழக்கத்தில் முதலீடு செய்வதற்கான நியாயமான கட்டுப்பாடுகள். | அந்நியச் செலாவணி மற்றும் பணப்புழக்கத்தைப் பொறுத்தவரை குறைவான கட்டுப்பாடுகள் ஆனால் கடுமையான ஒழுங்குமுறை வரம்புகள் பொருந்தும். | ||

| குறைந்தபட்ச முதலீடு | குறைந்த செலவழிப்பு பணத்துடன் சில்லறை முதலீட்டாளர்களுக்கு கவர்ச்சிகரமான சிறிய முதலீடு. | மொத்த தொகை முதலீடு அனுமதிக்கப்படுகிறது. | ||

| நீர்மை நிறை | எளிதில் கலைக்கக்கூடிய முதலீடுகள் | 7 நாட்களுக்குள் NAV இல் விற்க முடியாத பணப்புழக்கங்களை நோக்கி முதலீடுகள் சாய்ந்தன. |

முடிவுரை

ஒவ்வொரு வகையிலும் அதன் நன்மை தீமைகள் இருந்தபோதிலும், முதலீட்டைச் செய்வதற்கான முடிவு முதலீட்டாளர்களின் கைகளிலும் அவர்களின் முதலீட்டு நோக்கங்களிலும் உள்ளது. இது முதலீட்டாளரின் ஆபத்து பசியைப் பொறுத்தது. ஒரு குறிப்பிட்ட அளவு மூலதனத்தைக் கொண்ட ஒரு சில்லறை முதலீட்டாளர் திறந்த-இறுதி நிதியை விரும்புவார், ஏனெனில் இது ஒப்பீட்டளவில் நிலையான வருமானத்துடன் நிறைய நெகிழ்வுத்தன்மையை வழங்குகிறது.

மூடிய-முடிவு மியூச்சுவல் ஃபண்டுகளில் முதலீட்டைக் கருத்தில் கொள்வது சந்தையில் புதியதாக இருக்கும் முதலீட்டாளர்களுக்கு ஒரு குழப்பமாக இருக்கும். இந்த கட்டமைப்பிற்குள் உள்ள பத்திரங்கள் NAV க்கு பிரீமியம் அல்லது தள்ளுபடியில் விற்கப்படுவதால், முதலீடு பலனளிக்கிறதா இல்லையா என்பதை தீர்மானிக்க அடிப்படை பாதுகாப்பின் உள்ளார்ந்த மதிப்பை தீர்மானிக்க வேண்டும்.